Este reporte, que recogió la opinión de más de mil personas durante 100 días, pretendió aportar a las organizaciones y empresas a entender cómo los ciudadanos generaron cambios en su forma de vivir, modificando sus prioridades para construir planes de mitigación de riesgos y liderar los escenarios futuros.

Radiografía del Ciudadano: Cambios y Prioridades

Cierre del Estudio: 28/Junio/2020 16:38

Por Célula de Investigación CustomerTrue de CustomerTrigger con el apoyo del Observatorio de Sociedad Digital Unegocios de la U.Chile.

Nos encontramos en la sexta y última actualización de nuestra investigación que iniciamos el 18 de marzo, y luego de 100 días de seguimiento, mantenemos firmes nuestro propósito de proveer perspectivas a los líderes, para enfrentar el escenario turbulento, incierto y complejo que atravesamos por causa de la pandemia.

Para este último reporte, en que cerramos este esfuerzo, nos hemos propuesto proveer ideas claras sobre la metamorfosis del consumo, recomendaciones para la adaptación de las organizaciones, seguimiento a los métodos de compra que prefieren los ciudadanos y los efectos de movilidad que afectan fuertemente nuestra economía.

Algunas perspectivas destacadas de este reporte:

- 73% de los consumidores afirman que se mantendrán realizando compras por medio de canales digitales después del confinamiento.

- 68% de los chilenos evalúa la necesidad de un cambio de casa producto de la crisis sanitaria.

- 33% del panel prefiere “compra online con despacho” versus 18% “antes de la crisis”.

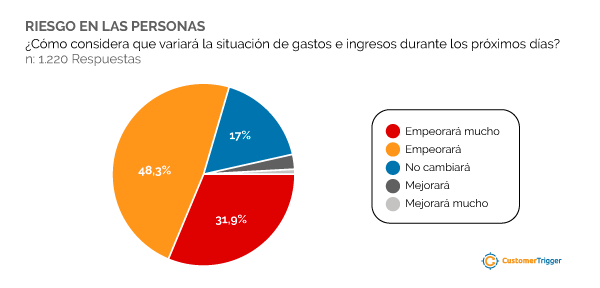

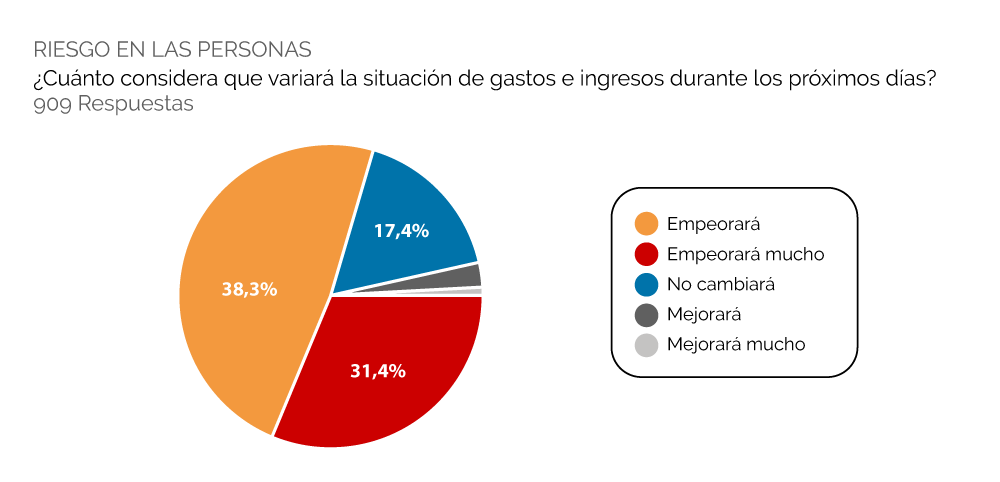

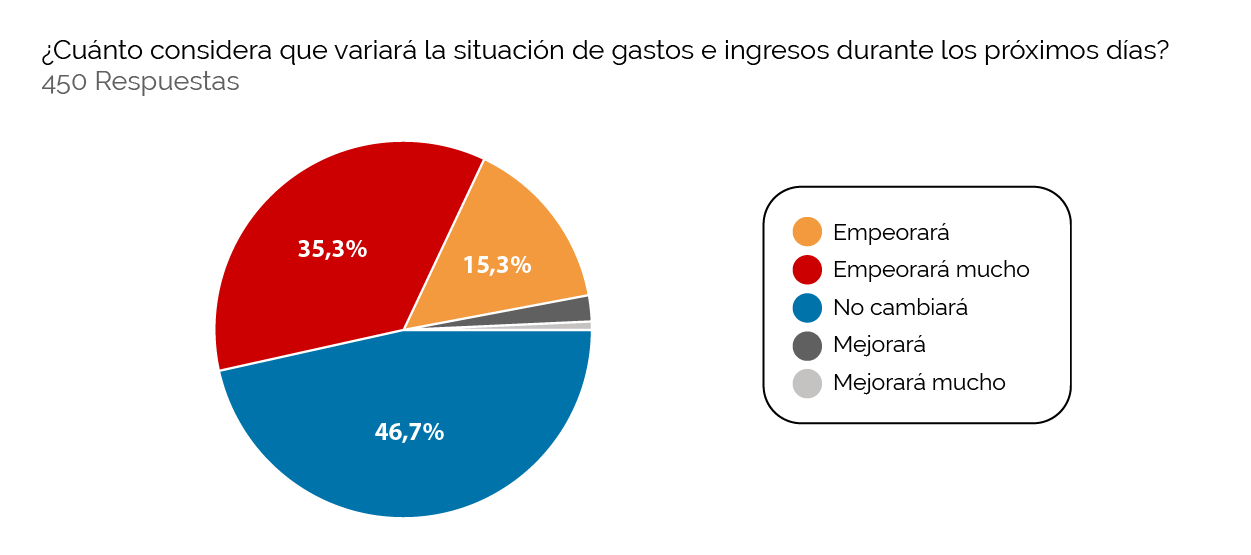

- 8 de 10 de personas (80,2%) indican que su situación económica “empeorará mucho” y “empeorará”, lo que se ha traducido en una tendencia en estas 14 semanas de seguimiento.

- 71% de las personas tiene bajo interés de estar expuesto en “transporte público” y participar en “conciertos y eventos masivos”.

- 62% no pretende visitar “centros comerciales”, seguido por “gimnasios” con 61%.

- Mientras que el 57% declara no tener ánimo de estar en discotecas, pubs y restaurantes.

- Las opciones con menor rechazo son “viajar” y “visitar parques o plazas públicas”, con 36% y 32%, respectivamente.

A nivel económico, el Fondo Monetario Internacional baja la proyección del PIB de Chile a -7,5% en 2020, pero sería el que menos caerá en la región. A fines de junio realizó un fuerte recorte de 3 puntos porcentuales al escenario central para Chile. La caída es mayor al 4,9% que se espera para el mundo. Para el próximo año anticipa un alza de 5% para Chile. De esta manera, para 2021, con América Latina avanzando 3,7%, Chile también destaca con un crecimiento de 5%, el cual de todas maneras es 0,3 pp inferior a la proyección anterior. Será justamente Perú el que mostrará el mayor rebote, con 6,5%, debido en buena medida a la peor base de comparación que se generará este año, mientras que el resto no superará el 4%.

METAMORFOSIS DE CONSUMO

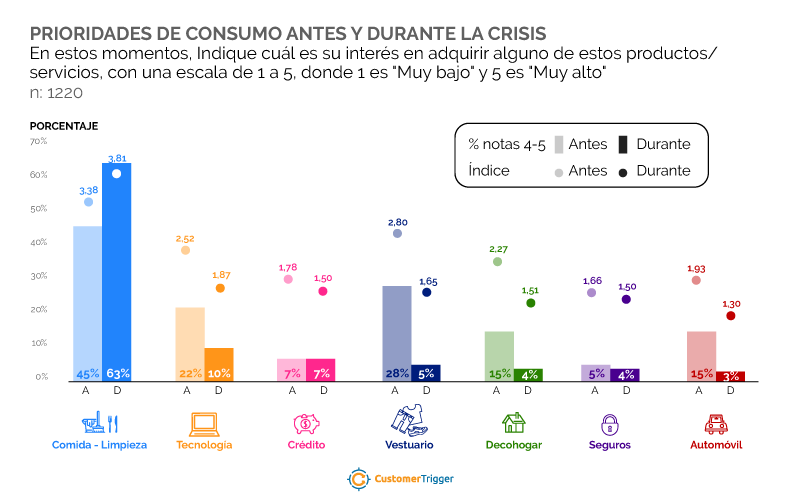

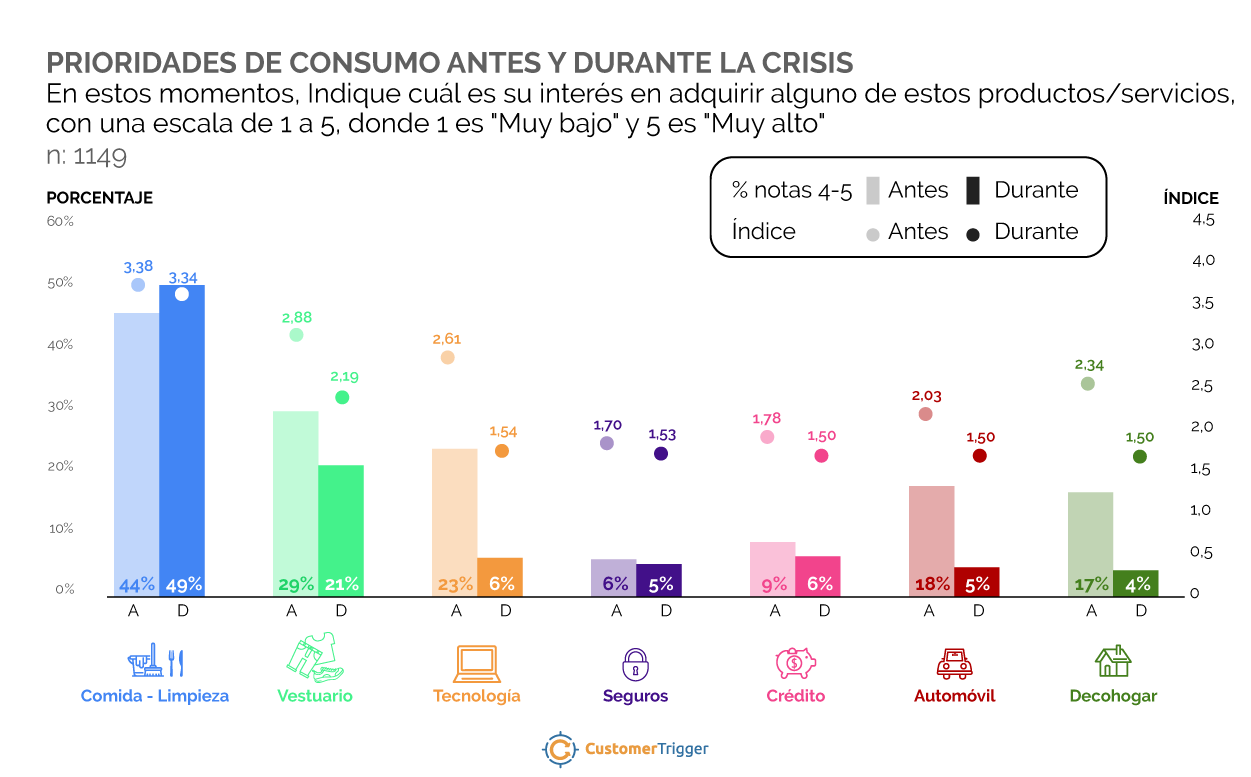

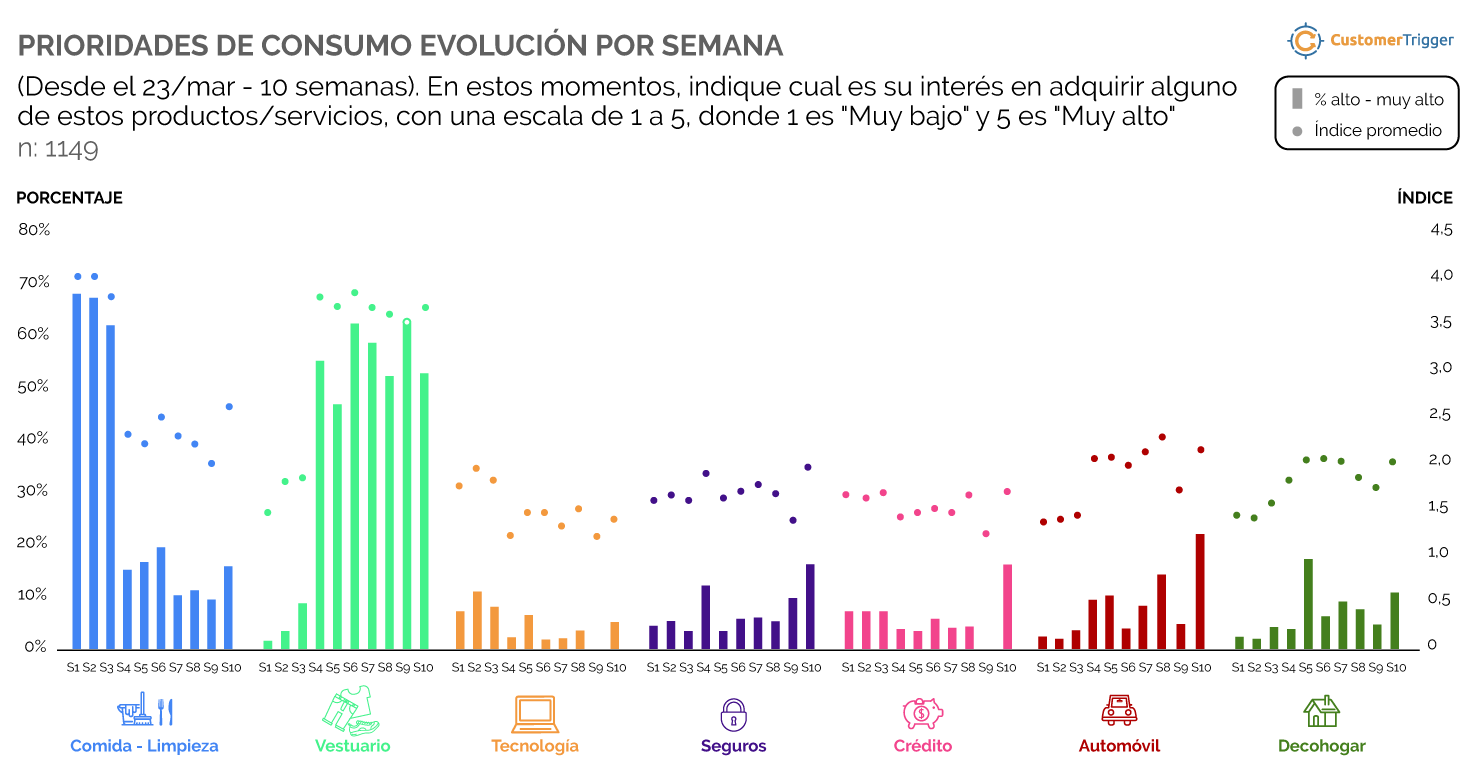

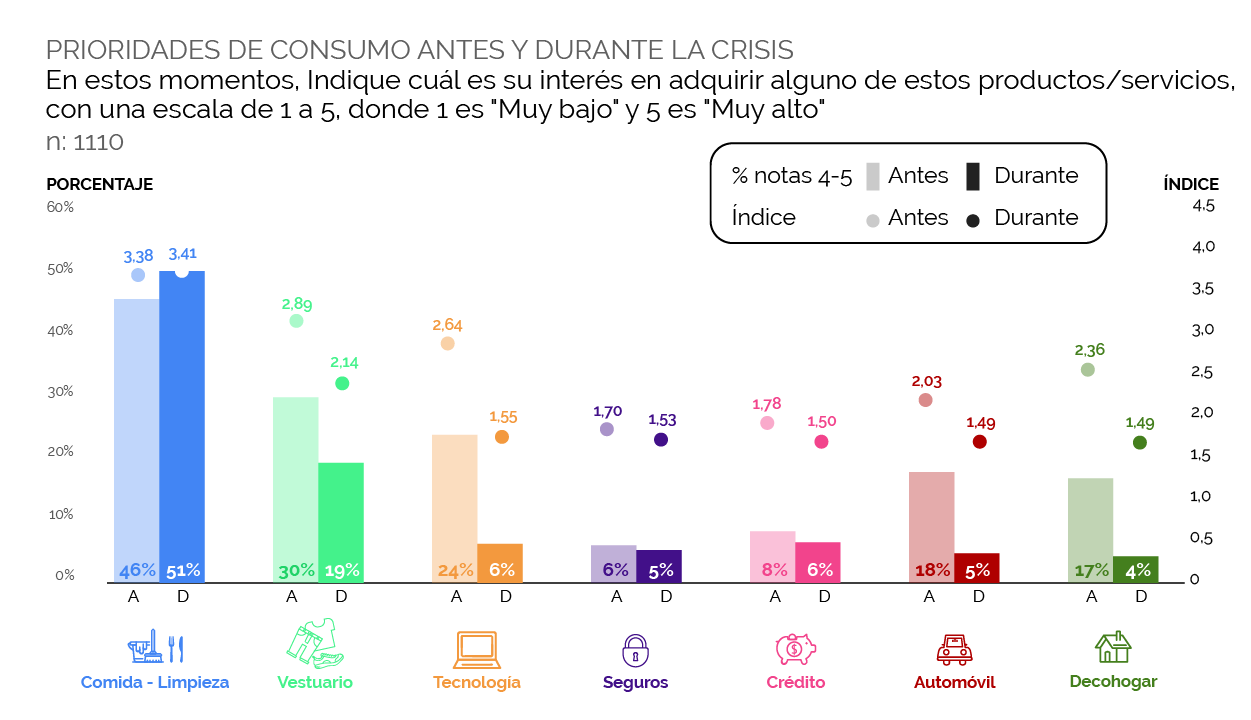

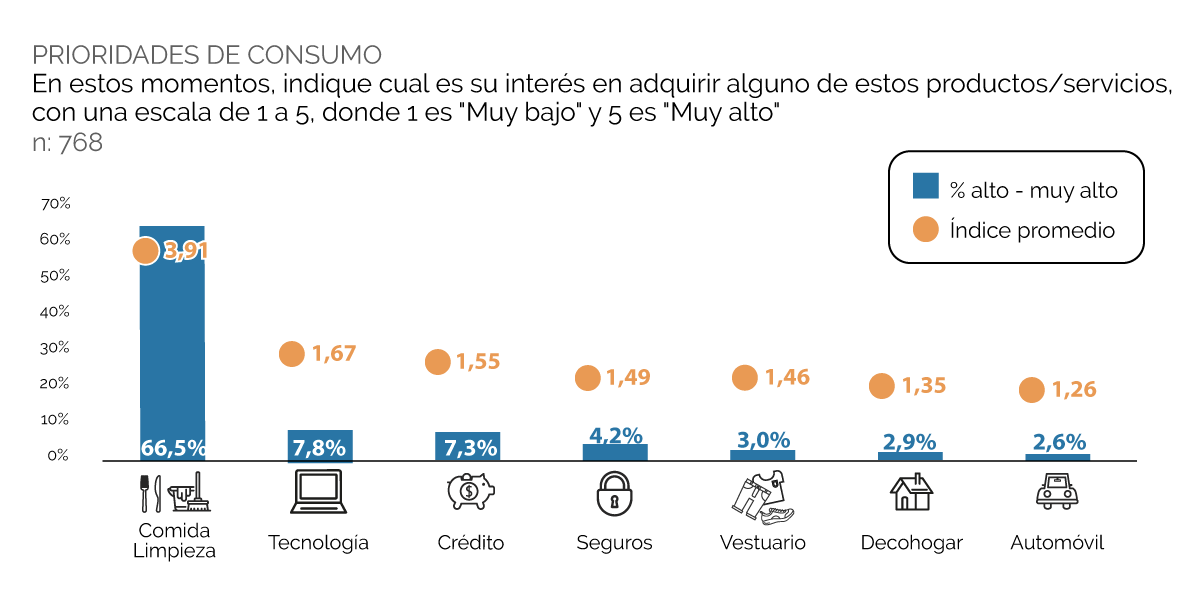

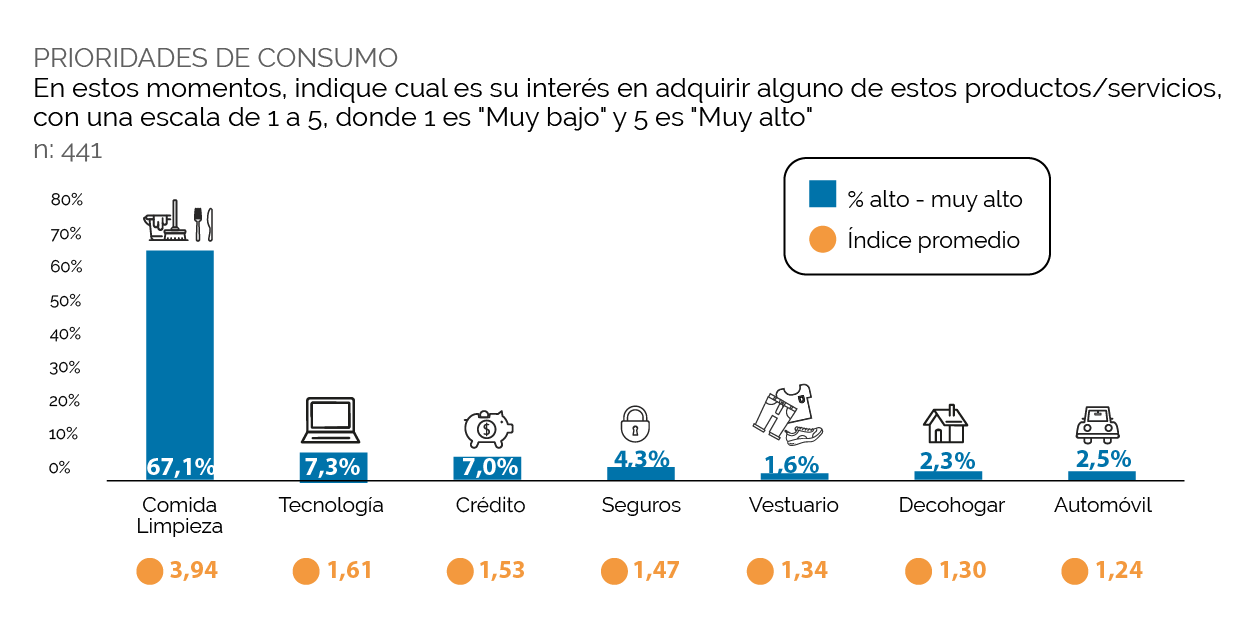

Las prioridades de consumo, en las 7 categorías a las que estamos haciendo seguimiento, han ido registrando cambios evidentes durante las últimas semanas. El más destacado de ellos, ineludiblemente, ha sido “Comida-Limpieza” que, por consecuencias del confinamiento y la crisis sanitaria, ha demostrado una precedencia superior sobre ambos segmentos respecto a la percepción ciudadana.

En este contexto, alimentos como el arroz, el pan, la leche y el aceite han sido los favoritos a la hora de priorizar durante los últimos meses por parte de los consumidores según reporta una aplicación chilena de abastecimiento a domicilio. En la misma línea, productos de limpieza como el cloro y el lavaloza han doblado su demanda; el papel higiénico por su parte registra el 83% de crecimiento y el shampoo el 68%, según sus reportes de venta y distribución. Lo que condice con la empresa de detergentes Blades, que certifica un aumento del 500% en sus ventas desde el mes de marzo a la fecha.

Otra industria que ha visto bruscos movimientos en sus ventas ha sido “Vestuario”, donde las cifras son considerablemente alcistas en este tipo de comercios electrónicos, pues de acuerdo con MercadoLibre, las ventas respecto de esta categoría han crecido más de 6 veces su tamaño durante los últimos doce meses, alcanzando un aumento del 379% de sus ventas, con más de 5 MM de visitas promedio por mes, donde además cuentan con cerca de 3800 Pymes y más de cien marcas activas.

Asimismo, el 73% de los consumidores afirman que se mantendrán realizando compras por esta vía después del confinamiento. Actividad para tener en cuenta, sobre todo por los retailers de grandes marcas de moda, pues muchos consumidores planean seguir ejecutando compras durante este 2020.

De acuerdo con los datos que hemos estado haciendo seguimiento, podemos observar en “Comida-Limpieza” un importante crecimiento con respecto “antes de la crisis”, lo que acredita la prioridad de los ciudadanos en estos asuntos (18%), por el aumento de las zonas de cuarentena en nuestro país. Otro antecedente importante, es que “vestuario” pasa a cuarto lugar -en nuestro último reporte registraba preferencia de 21% versus 5% en este reporte- y “automóvil” ocupa la última prioridad con 3%.

Sorpresivamente, “Decohogar”, pese a no estar considerado dentro de las prioridades de los chilenos durante esta pandemia, según los reportes de MercadoLibre, en Chile, esta industria presentó un crecimiento del 264%. Estos últimos movimientos son explicados por las empresas Slickdeals y OnePoll, que, tras un estudio en el mercado estadounidense, atribuyen este tipo de conductas a la impulsividad y la ansiedad generada por los ciudadanos tras los largos estados de confinamiento. De hecho, el 72% de los norteamericanos aseguraron que estas compras impulsivas mejoraron su ánimo y el 65% afirmó que comprar algo de manera intempestiva puede mejorar un mal día. En el caso de Chile, Rodrigo Figueroa, sociólogo y académico de la Universidad de Chile, considera que este comportamiento se debe a la cultura de compra, donde pese a que aumenta el desempleo y bajen los sueldos, el consumo no parece disminuir.

Así, esta industria podría ir en ascenso, pues el 41% de los que han comprado más artículos para el hogar de lo habitual, en medio de la pandemia, seguirán haciéndolo después de la contención. Además, un factor importante a considerar es que el 63% de los chilenos todavía se plantea hacer reformas a gran escala en el hogar para este año y el 60% sopesa la posibilidad de comprar muebles nuevos.

Otra industria que observar con detención es la “Automotriz”, que según CNN entró en recesión desde 2019, donde las ventas cayeron más de un 4% durante ese año y los fabricantes de automóviles se afanaban por encontrar compradores en China y la India.

Sin embargo, la problemática se profundiza durante 2020.

Alrededor del 13% de los ciudadanos tenía previsto comprar un automóvil en 2020 antes de que estallara la pandemia. Ahora, únicamente el 58% de las personas que había considerado comprarlo, todavía se plantea hacerlo. Donde, además, sólo las menciones de intención de compra disminuyeron en 13% durante marzo y abril, en comparación con enero y febrero de este año.

Este escenario y la posible caída del 42% en las ventas de automóviles podría ser devastadora, especialmente si tenemos en cuenta que la industria de la automoción es una pieza clave en la economía global. Incluso los aficionados al mundo del motor hablan de comprar menos autos.

Por su parte, en el sector inmobiliario, el 68% de los chilenos evalúa la necesidad de un cambio de casa producto de la crisis sanitaria, donde el 49% se mostró inconforme con su vivienda, atribuyendo su respuesta al muy reducido espacio para realizar sus actividades diarias, seguidas de un espacio exterior pequeño. En ese sentido el 63% todavía piensa comprar una nueva vivienda durante este año.

ADAPTACIÓN DE LAS ORGANIZACIONES

El 25% de los chilenos declara, según la encuesta de Criteria, que “ninguna marca se la ha jugado” durante la pandemia por sus consumidores. En este contexto, los clientes reconocen a las organizaciones no sólo desde su comunicación externa, sino que también desde sus acciones. La contingencia exige que las empresas se centren más en lo utilitario que en la notoriedad, un plano de hacer cosas tangibles que ayuden a las personas. Estos datos impactan con fuerza a las grandes industrias, donde los más favorecidos parecen ser los mercados locales minoristas; en primer lugar, porque el 33% de los consumidores da mayor importancia a la compra de productos de origen local y el 74% ha priorizado comprar en tiendas de barrio en vez de supermercados durante la pandemia, según un estudio de la Cámara de Comercio de Santiago.

Esta percepción se puede atribuir, por un lado, por la cercanía de los locales minoristas y la reducción de permisos durante la última semana, dada la restricción de movilidad en las comunas donde fue decretada la cuarentena. Mientras que, por otro lado, tenemos el creciente descontento de los consumidores con las grandes marcas principalmente por la distribución y entrega de compras online, las que han aumentado más de un 200% y han permitido a miles de consumidores “comprar productos y contratar servicios, evitando traslados y disminuyendo riesgos de contagio”, según consigna el Servicio Nacional del Consumidor (Sernac). Siendo Chile, reconocido por Ecomsur como el país que más crece en cantidad de pedidos en línea de toda América Latina. Pero, en este caso, el 90% de los ciudadanos admitió haber sufrido alguna dificultad en los despachos a domicilio, principalmente por retrasos e incumplimientos en los tiempos de entrega de los productos y falta de información. Un aumento del 216% en reclamos (37.400) en comparación con el mismo periodo del año pasado, donde los casos sumaban 11.850.

Estos datos son un factor de alerta para las grandes industrias del retail, donde el llamado es a fortalecer sus operaciones logísticas y desarrollar sus canales de comunicaciones a través de la omnicanalidad, con tal de desarrollar una mejor experiencia de consumo. Más aún, cuando el 25% espera ser informado ante un retraso en el despacho y el 44% se muestra dispuesto a esperar siempre y cuando la nueva fecha de entrega sea respetada.

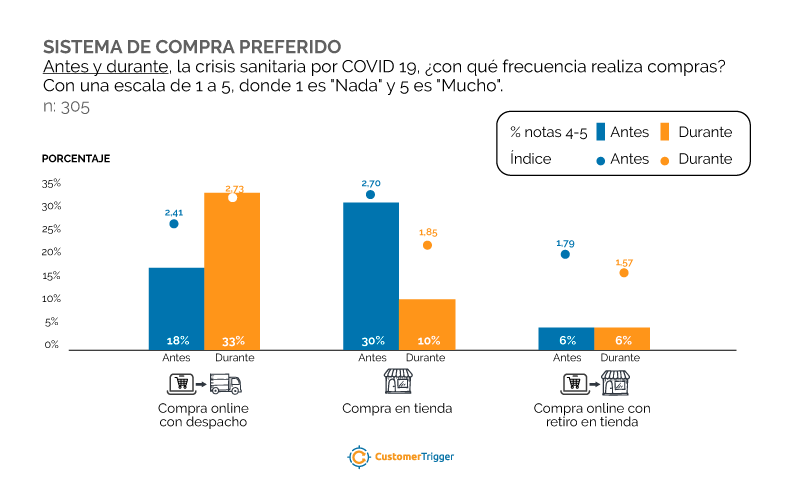

MÉTODOS DE COMPRA

De acuerdo con la consultora Michael Page, en su encuesta a directivos de tiendas por departamento en el retail, se especifica que, tras el Estallido Social ocurrido en octubre de 2019, las ventas pertenecientes al segmento de delivery por internet crecieron de un 13% y 20%. Ahora bien, actualmente la demanda en esta línea supera el 50% de las ventas, revelando, incluso, que actualmente la modalidad de trabajo diaria es la misma que una edición de Cyberday.

Así mismo, de acuerdo con datos de Transbank, las ventas online del comercio siguieron acelerando su tasa de crecimiento durante los primeros días de mayo, triplicándose en la semana del 27 de abril al 3 de mayo, con una tasa de crecimiento del 214% en 12 meses. Las ventas online del mes abril, en tanto, se incrementaron en aproximadamente un 150% en relación con el mismo mes de 2019. Por lo que las proyecciones, son enormes hacia el futuro, donde también MercadoLibre, reconoce a Chile como el país que presenta un mayor crecimiento exponencial respecto de la cantidad de pedidos en línea de toda América Latina.

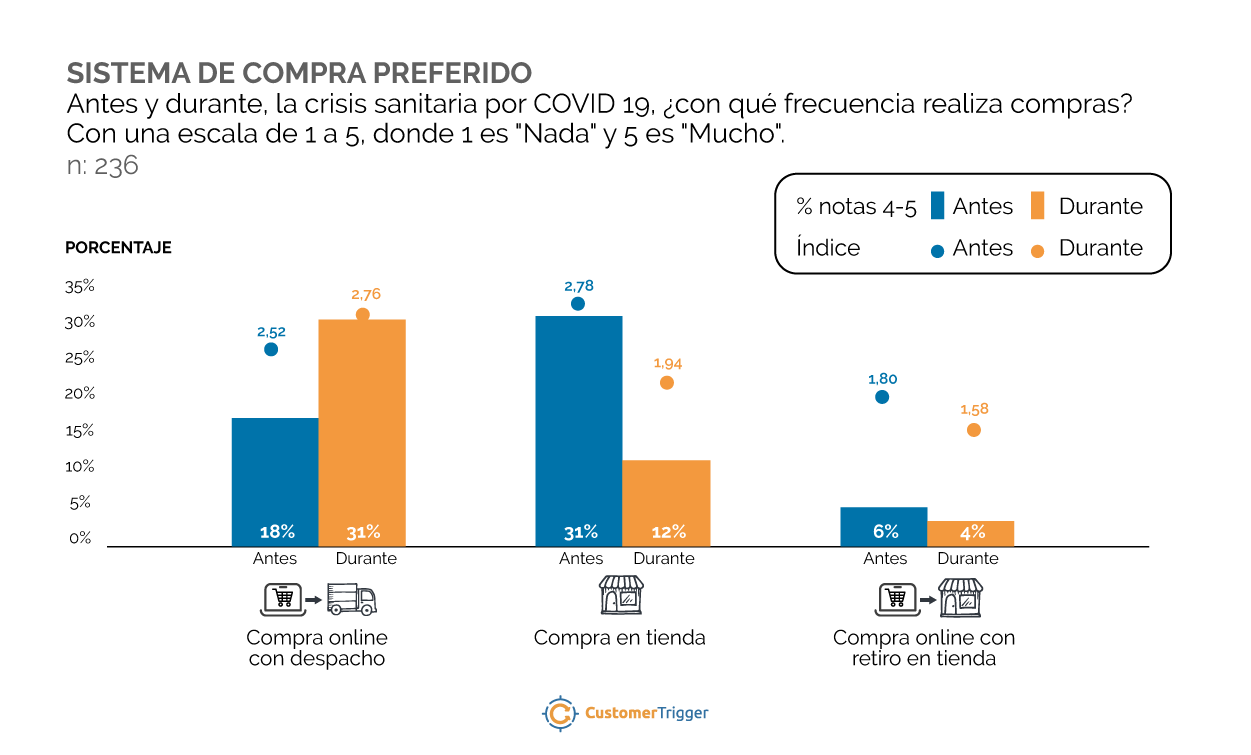

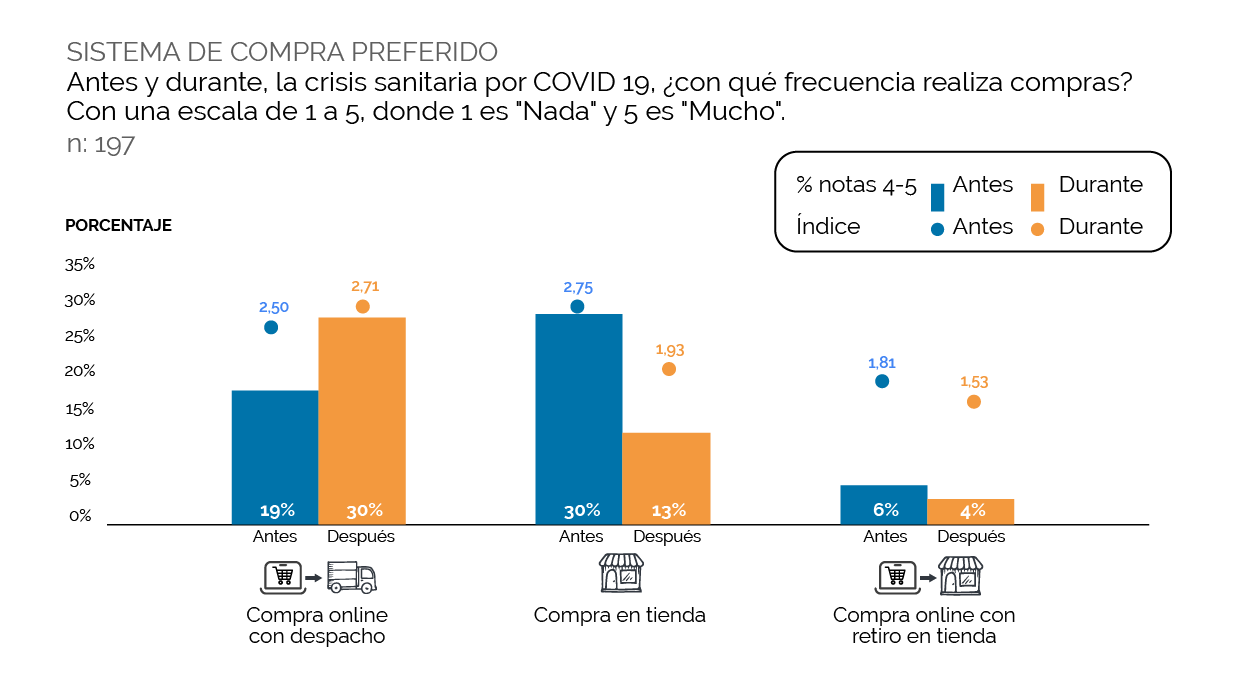

A la hora de ser consultados por los “sistemas de compra preferidos”, podemos obtener las siguientes perspectivas:

- 33% del panel prefiere “compra online con despacho” versus 18% “antes de la crisis”

- Obviamente y considerando los efectos de la cuarentena, “comprar en tienda” tiene un 10% de preferencia versus 30% “antes de las crisis”.

- Compra “online con retiro en tienda” no representa cambios con respecto a “antes de la crisis”, con 6% de preferencias.

IMPACTO SOCIAL

Durante el trimestre de marzo – mayo, la tasa de desempleo, según los últimos reportes del Instituto Nacional de Estadísticas (INE), alcanza actualmente en el país el 11.2% (940 mil personas), evidenciando alzas significativas y señales de estar en su peor momento, pues llegó a su nivel más alto desde agosto de 2004. Lo que se traduce en un alza de 244 mil en relación con el mismo periodo del año pasado y 4 puntos porcentuales en relación con marzo de 2020. Mientras que la financiera, JPMorgan Chase, cree que la desocupación laboral en Chile, a la fecha, ya bordea el 20% producto de la pandemia.

En la misma línea, en el sector industrial, la producción manufacturera, de acuerdo con el INE, anotó un retroceso interanual de 13.3%, obedeciendo a la baja en doce meses de 7.9% en la elaboración de productos alimenticios.

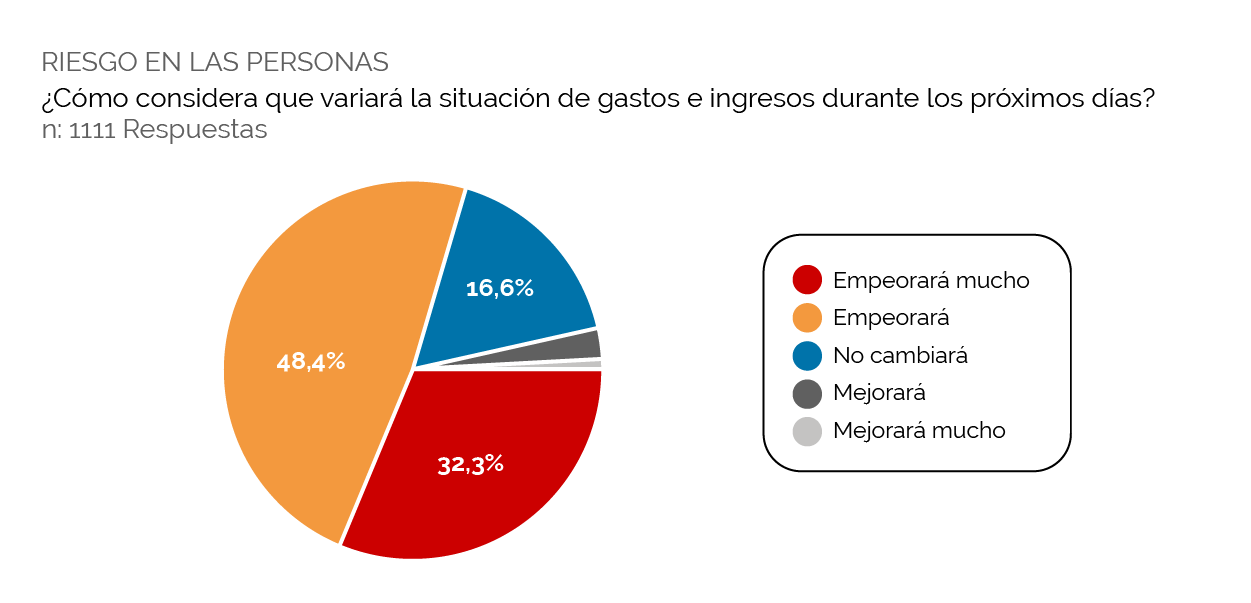

A base de la opinión de nuestro panel, 8 de 10 de personas (80,2%) indican que su situación económica “empeorará mucho” y “empeorará”, lo que se ha traducido en una tendencia en estas 14 semanas de seguimiento.

MOVILIDAD

De acuerdo con el Reporte de Movilidad de Google, al 14 de junio de 2020, lugares como restaurantes, cafeterías, centros comerciales, parques temáticos, museos, bibliotecas y cines, presentan una disminución de presencia física en el país del 69% respecto de los meses de febrero y marzo de 2020. En cuanto a mercados y depósitos de alimentos, mercados de productores, tiendas de comida especializadas y farmacias, la disminución alcanza el 48%. En transporte público, la movilidad en estaciones de metro, autobús y tren han disminuido, a la fecha, el 30%, versus el valor de referencia.

Sobre la disposición de las personas que participan con su opinión en nuestro panel, se puede observar:

- 71% de las personas tiene bajo interés en estar expuesto en “transporte público” y participar en “conciertos y eventos masivos”.

- 62% no pretende visitar “centros comerciales”, seguido por “gimnasios” con un 61%.

- Mientras que un 57% declara no tener ánimo de estar en discotecas, pubs y restaurantes.

- Las opciones con mas aceptación son “viajar” y “visitar parques o plazas públicas”, con 36% y 32%, respectivamente.

Esta reducción significativa de la movilidad de los ciudadanos ha impactado significativamente en sectores como turismo y hotelería. Industria que, tras ocho años constantes de crecimiento, han visto cómo más del 90% de los destinos turísticos en el mundo han cerrado y los de Latinoamérica no han sido la excepción.

De hecho, en Chile, según las proyecciones entregadas por el Servicio Nacional de Turismo (Sernatur), la llegada de turistas extranjeros caerá este año en alrededor del 41%, mientras que los viajes nacionales lo harán en un 30,5%.

Estas cifras son alarmantes, según el vicepresidente de la Asociación de Hoteleros de Chile, Alejandro Hughes, quien asegura que, debido a la crisis, el 96% de los establecimientos del país permanecen cerrados y 400 mil trabajadores ya se han visto afectados de manera directa, producto de la pandemia, debido a que no han tenido ingresos desde fines de marzo.

En ese sentido, debemos destacar las acciones del Ministerio de Economía, Fomento y Turismo, quienes contemplan la entrega de financiamiento, protocolos sanitarios, y trabajo conjunto con el sector, para reactivar a las pymes turísticas que han sido golpeadas por la crisis sanitaria que vive el mundo, que se traducirán en subsidios por casi $7 mil millones que se entregarán a través de Sercotec; y finalmente un plan de promoción para incentivar los viajes dentro de Chile en regiones, para el que se destinarán unos $3.000 millones entre montos de Sernatur y del Fondo Nacional de Desarrollo Regional (FNDR).

Adicionalmente, a través del Fondo Nacional de Desarrollo Regional, las regiones tendrán un presupuesto de más de $2 mil millones para difusión y promoción. Las regiones de La Araucanía y Atacama lideran la inversión con $500 millones y $400 millones respectivamente. Una iniciativa inteligente, teniendo en cuenta las declaraciones de Brian Chesky, el CEO de Airbnb, quien aseguró que “las personas no quieren subirse a un avión, ni viajar por negocios, ni cruzar fronteras, lo que impulsará el turismo doméstico cercano a los centros urbanos”.

Sin embargo, si somos optimistas y en miras hacia el futuro, Europa ha demostrado una reactivación del turismo donde, por ejemplo, en España ya comenzó a operar la industria hotelera.

De hecho, la plataforma de micro estancias ByHours elaboró un estudio para saber qué valoran más de sus estancias en un hotel y por qué eligen este tipo de alojamientos versus otras opciones. El informe, realizado sobre la base de 1.000 encuestas, concluye que el 84% de los españoles encuestados, en el momento de decidir sus viajes vacacionales, en una situación como la actual, prefiere alojarse en un hotel antes que, en un apartamento turístico, donde el 51% atribuyó su respuesta a la limpieza como factor clave en la elección.

PROYECCIONES FUTURAS

Pensando en escenarios comerciales futuros, de acuerdo con la última encuesta de BrandWatch, aplicada en Australia, Francia, Alemania, Singapur, España, el Reino Unido y los Estados Unidos, el 44% de los consumidores piensa que gastará menos en regalos y celebraciones de Navidad este año en comparación con el año pasado. Así mismo, el 45% piensa que gastará aproximadamente lo mismo, mientras que sólo el 11% piensa que gastará más que el año pasado.

Desde el International Data Corporation (IDC), estiman que al menos el 40% del PIB europeo estará digitalizado en 2021, y en esta ocasión los empresarios están “viéndole las orejas al lobo”. Así lo demuestra la encuesta Global Capital Confidence Barometer, realizada por Ernst & Young (EY) en 46 países durante los meses de febrero y marzo, que revela que el 72% de los ejecutivos consultados reconoce que su empresa ya ha puesto en marcha programas de transformación tecnológica.

Mientras que el 82% de los profesionales que han participado en el Barómetro sobre el impacto empresarial del Covid-19, que elabora Good Rebels con la Asociación de Marketing de España, prevé que la crisis fomentará la innovación y el desarrollo de nuevos modelos de negocio. “Antes había mucha gente que era reacia a la tecnología, pero después de 60 días de confinamiento, el mundo ha acelerado el equivalente a seis años en digitalización”, afirma Nacho de Pinedo, cofundador y CEO de ISDI.

Precisamente la digitalización de la industria —también de las pequeñas y medianas empresas y autónomos— y la capacitación digital se presentan como factores claves para reactivar la economía y generar empleo en España tras la crisis provocada por el coronavirus, según el informe ‘Sociedad digital en España 2019’, de Fundación Telefónica. Todos los sectores industriales demandan nuevos perfiles profesionales relacionados con el ‘marketing’, la analítica digital o el ‘e-commerce’, que en nuestro país se ha multiplicado por 2,5 desde el comienzo del estado de alarma.

Por último, la pandemia de coronavirus tendrá un impacto duradero en el estado del consumidor. Los clientes han perdido seres queridos, trabajos y negocios. Incluso cuando la vida haya vuelto a la normalidad, las personas de todo el mundo tendrán una nueva “hiper-conciencia” acerca de enfermarse, de las actividades cotidianas que en el pasado se daban por sentadas. Volar en un avión, comer de un restaurante o ir a la peluquería, serán un sueño lejano para muchos. Los ciudadanos sienten nostalgia por un momento en el que simplemente podríamos vivir nuestras vidas normalmente, sin la nueva tensión que COVID ha causado en la vida diaria. Estos hechos determinan la nueva responsabilidad de las organizaciones, en diseñar la nueva experiencia del cliente y generar espacios empáticos con su comunidad y audiencia.

Ver Actualizaciones anteriores

Nos encontramos en la quinta actualización de nuestra investigación que iniciamos el 23 de marzo, con el propósito de proveer perspectivas a los líderes para enfrentar el escenario turbulento, incierto y complejo que atravesamos por causa de coronavirus.

En la semana 10 de esta investigación, continuamos con nuestro esfuerzo para proveer perspectivas sobre los cambios que experimentan los ciudadanos en medio de esta crisis, con el fin de que las organizaciones puedan empatizar con sus audiencias y calzar sus estrategias a este contexto.

Para este reporte nos hemos propuesto entregar dimensiones sobre el nuevo ciudadano, con respecto a sus rutinas, demandas de productos, formato de los servicios, expectativas, acceso y preocupaciones por el tratamiento de sus datos. Estos aspectos están generando que los clientes busquen nuevas opciones de servicio, lo que provocará un fuerte golpe a la lealtad y una mudanza a servicios digitales que no retrocederá.

Highlights de esta edición

- 35,4% de la opinión confía en que “las empresas y marcas deben ser un aporte clave en el desafío que impone la crisis sanitaria”.

- Tan sólo el 7,7% confía en que “las medidas de la autoridad ayudarán a combatir esta crisis”.

- Entre las iniciativas de adaptación más valoradas se encuentra el fortalecimiento de canales digitales con 46%, mientras que laMENOS valorada es guardar silencio, con 24%.

- Las personas entre “26-35 años” son quienes declaran más categorías como prioridad: “comida-limpieza”, “vestuario” y “automóviles”, con 51%, 23% y 8%, respectivamente.

- Con respecto a métodos de adquisición, “compra online con despacho” registra el 31% de preferencia versus 18% antes de las crisis.

- Los jóvenes entre “15-25 años”, tienen un interés diferenciado en “entretenimiento”, con 66% de preferencia.

La preocupación empresarial se centra en definir los mecanismos para resistir a los impactos de que los clientes se queden en sus casas, afectando los ingresos y configurando el gran dilema: tiempo estimado para retornar a las actividades.

En este reporte contamos con la opinión de 1.149 personas que amablemente están contribuyendo a este esfuerzo de investigación. El 61,6% de la muestra corresponde a opinión “femenina”, 60,9% tienen entre “26 y 45 años”. Con respecto a su ocupación actual; el 51,4% son “empleados”, 20,6% se declaran “independientes” y 10,1% están “desempleados”. El 81,3% de la opinión corresponde a la “Región Metropolitana”. Los datos han sido levantados mediante formulario con respuesta voluntaria, dispuesto en diferentes puntos digitales para alcanzar la muestra.

INTENCIÓN DE CONSUMO

Las prioridades de consumo, en las 7 categorías a las que estamos haciendo seguimiento, han ido registrando cambios evidentes durante las últimas semanas. El 49% de las personas mantiene un marcado interés en “comida-limpieza”, seguido por “vestuario” con 21%. Las otras 5 categorías se mueven en un rango entre 4% y 6%, donde la más baja es “decohogar”.

En cuanto a brechas por intención de consumo, la más significativa se produce al comparar “antes y durante” esta crisis, se reflejan en sectores de “tecnología” (23% versus 6%), “automóviles” (18% versus 5%) y “decohogar” (17% versus 4%).

Se visualizan interesantes perspectivas por rangos de edad:

- En el rango “15-25 años” se observa una prioridad en “vestuario” con 29%, mientras que “automóvil” y “crédito” registran 11% y 9%, respectivamente.

- Las personas entre “26-35 años” declaran más categorías como prioridad: “comida-limpieza” con 51%, “vestuario” con 23% y “automóviles” con el 8%.

- El segmento “36-45 años” declara una fuerte prioridad en “comida-limpieza” con el 59%.

Se mantiene el interés en “vestuario” en las últimas 3 semanas, de acuerdo con el evolutivo de esta radiografía, con índices de 3,54, 3,48, 3,63, donde 1 es “muy bajo” y 5 es “muy alto”. Con respecto a “automóviles”, desde la semana 3 en adelante se aprecia un alza, aunque más bajo que “comida-limpieza” y “vestuario”. En relación a “tecnología”, “seguros” y “créditos”, que tienden a morigerar.

¿CÓMO PUEDEN ADAPTARSE LAS ORGANIZACIONES?

Durante el desarrollo de IMPACT 2020 vía streaming, pudimos recabar interesantes datos sobre los niveles de confianza en las medidas de las empresas y la autoridad para superar esta crisis, junto con la responsabilidad de las personas. Los datos revelan la importancia que tienen las organizaciones y empresas:

- 35,4% de la opinión confía en que “las empresas y marcas deben ser un aporte clave en el desafío que impone la crisis sanitaria”.

- Mientras que el 56,9% confía en que “los ciudadanos tienen un rol prioritario en la superación de la crisis sanitaria”.

- Tan sólo el 7,7% confía en que “las medidas de la autoridad ayudarán a combatir esta crisis”.

Si más de un tercio de la opinión confía en las organizaciones para superar esta crisis, por sobre la autoridad, ¿cuál es el plan de adaptación que está liderando para empatizar y adherir con su audiencia? ¿cuáles son las iniciativas que está manejando para mantenerse cerca de sus clientes?

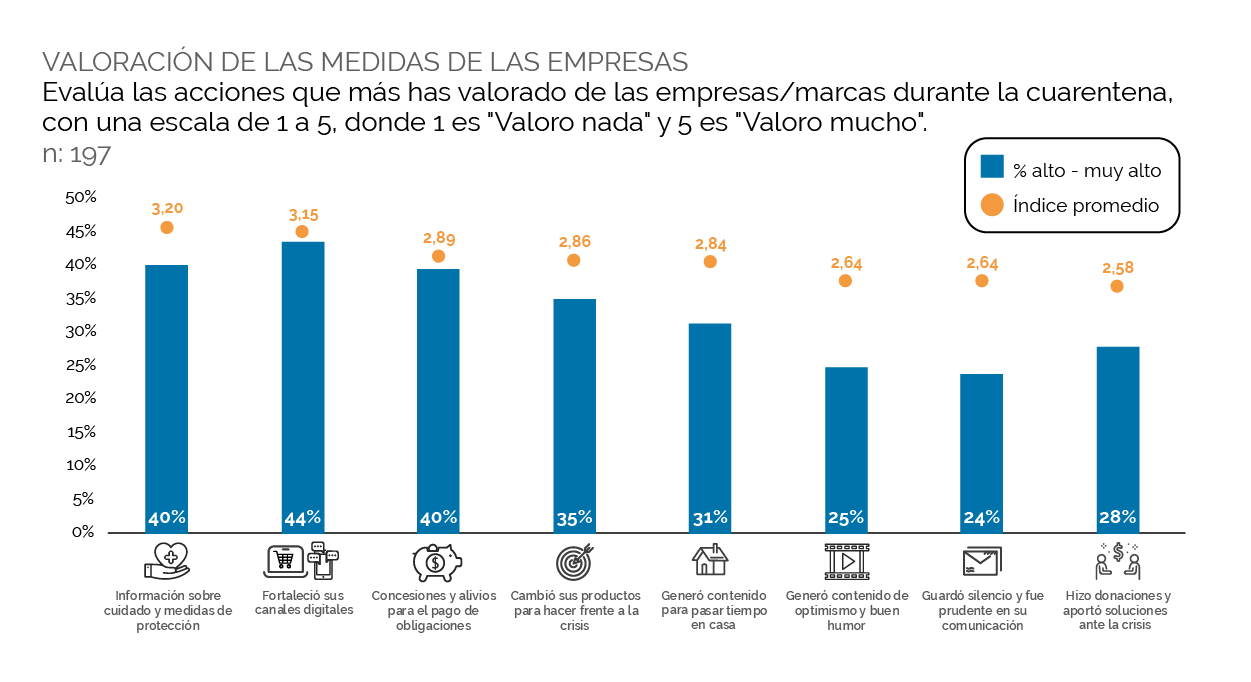

Sobre esta materia, hemos estado realizando seguimiento sobre la valoración de iniciativas de adaptación de las empresas para revisar y priorizar las acciones que usted realiza y ello permita una recuperación sin erosión del servicio, atendiendo a las expectativas y evitando el desapego a la cartera de clientes.

Las iniciativas de adaptación MÁS valoradas por el panel:

- Fortalecimiento de canales digitales con 46%, lo que desafía a su organización a mejorar la gobernabilidad de datos y ofrecer soluciones omnicanales. Los segmentos etarios que más valoran esta medida son “46-55 años” y “26-35 años”, con 59% y 51% respectivamente.

- Con un 42%, información sobre cuidado y medidas de protección, por lo que es necesario revisar la creación y entrega de contenido relevante, en donde el segmento que más valora esta iniciativa son las personas del panel con “56 años y más” con 55% de preferencia.

- Mientras que las concesiones y alivios para el pago de obligaciones, que reúne el 38% de las preferencias, desafía a una real empatía con los ciudadanos y clientes frente a la presión de una debilitación económica. Las personas del panel que declaran “36-45 años” y “46 y 55 años” son los que más valoran esta iniciativa con 51%.

Las iniciativas de adaptación MENOS valoradas por el panel:

- Guardar silencio, con un 24%.

- Generar contenido de optimismo y buen humor, con 25%.

- Empatizar mediante donaciones, con un 27%.

Para algunas organizaciones, la supervivencia a corto plazo es el único tema de la agenda. Otros están mirando a través de la niebla de incertidumbre, pensando en cómo posicionarse una vez que la crisis haya pasado y las cosas vuelvan a la normalidad. En este contexto es necesario re-imaginar al nuevo consumidor, en diferentes dimensiones, que permitan establecer escenarios probables para poder diseñar el futuro de nuestras organizaciones, con el fin de adaptarnos a un ciudadano ágil, veloz y ubicuo, que sin duda se adaptará más rápido al marco de esta crisis, dejando un gran desafío para que las organizaciones respondan con esa misma presteza.

El NUEVO consumidor

Nueva Rutina – ¿Qué necesito?

> Reinvención de los espacios, adquisición de nuevas tecnologías y adaptación de roles en el hogar.

< El tiempo libre y los espacios se limitan. Los viajes y trayectos se vuelven inseguros.

Demandas de Servicio – ¿Qué tienen para mí?

> Demanda de experiencias, servicios contextuales y omnicanales a través de plataformas digitales amigables.

< Experiencias de compra presencial provocan incertidumbre.

Formato – ¿Cómo lo necesito?

> Exigencia de seguridad sanitaria en logística para provisión de servicios y productos.

< Disminuye la paciencia y aumento de ansiedad por conocer el proceso de delivery del producto e información relativa.

Que me Entiendan – ¿Qué espero de los servicios?

> Valoración del relacionamiento de las experiencias del cliente, mensajes en contexto y relevancia del contenido.

< Menos servicios otorgados en silos organizacionales, disminuyendo la insatisfacción..

Finanzas – ¿Cómo accedo?

> Aumento en la oferta de financiamiento y acceso flexible para generar ingresos, emprendimiento y/o solvencia.

< Falta de liquidez en la ciudadanía y menor visión de inversión a largo plazo.

Datos Personales – ¿Cómo usarán mis datos?

> Demanda de seguridad en el tratamiento de los datos y consentimiento libre e informado.

< Comunicaciones sin permiso y uso inadecuado de datos sensibles.

Las empresas necesitarán de un enfoque integral para recomenzar. En respuesta, las organizaciones deben definir una nueva estrategia de conexión con sus audiencias, técnicas que mejoren la calidad de sus datos, democratización de la información para tomar decisiones y soluciones omnicanales e inteligentes para facilitar sus procesos de servicio a sus clientes.

MÉTODOS DE COMPRA

Con respecto al sistema de compra preferido, con un comparativo “antes y durante” la crisis sanitaria, podemos observar que “compra online con despacho” tiene un 31% de preferencia versus un 18% antes de las crisis. El formato “compra en tienda” sólo alcanza un 12%, versus un 31% antes de coronavirus.

Estos datos, se complementan con el reporte entregado por MercadoLibre; plataforma que registra en Chile un crecimiento del 125% de pedidos online a partir de la crisis sanitaria, donde además alcanzan 1.4 millones de entregas diarias, de las cuales 55% solicitan ser enviadas en un máximo de 48 horas después de haber sido ejecutada la compra.

Sin duda que la erosión generada por los minoristas en la “última milla”, con un creciente volumen de reclamos que se amplifican con el boca-a-boca, dejan con un gusto amargo a los consumidores y afectan definitivamente el valor futuro de su cartera. Estas instancias han llevado, incluso, al Servicio Nacional del Consumidor (Sernac) a fiscalizar empresas que exijan injustificadamente acudir de manera presencial a sus sucursales para resolver cualquier tipo de trámites, lo que obliga el fortalecimiento de sus canales de atención y asistencia a distancia.

Pero ante estos escenarios, también se comienzan a abrir espacios para nuevos modelos de centros comerciales con ”Curbside Pickup”, que se reinventan como marketplace, y otros que simplemente se adaptan a través de sus “espacios muertos”, permitiendo el retiro de productos, dando inicio a la resolución, en parte, del problema logístico, a través de una propuesta con visión de futuro.

- Compra “online con despacho” durante la crisis, según la opinión del panel femenino asigna 33% de preferencia, versus 28% del género masculino.

- Mientras que compra “online con retiro en tienda” tiene mayor preferencia en mujeres con el 7%.

ADHERENCIA AL CONFINAMIENTO Y RIESGOS

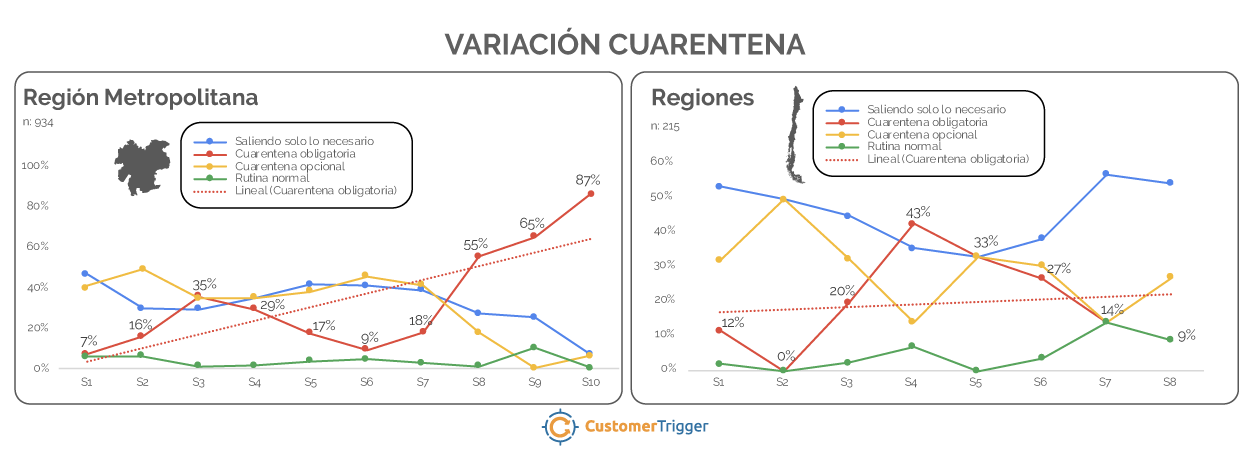

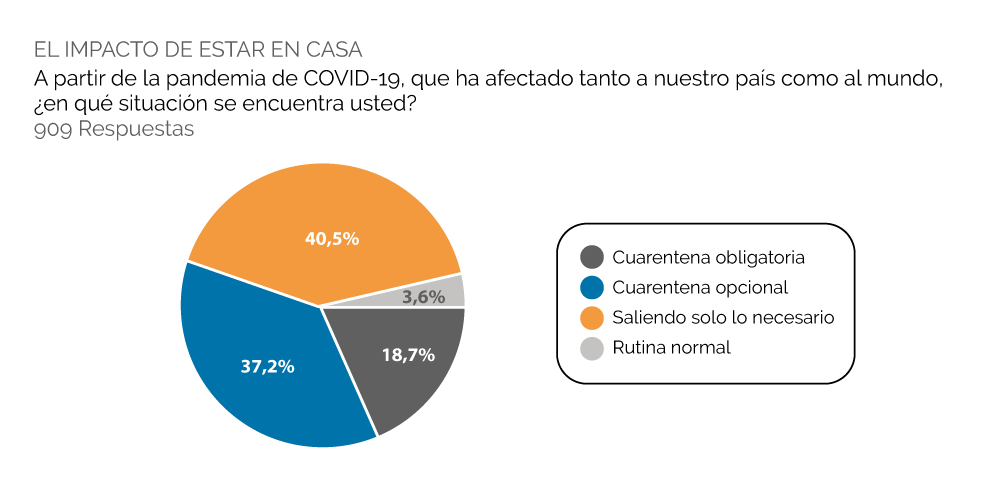

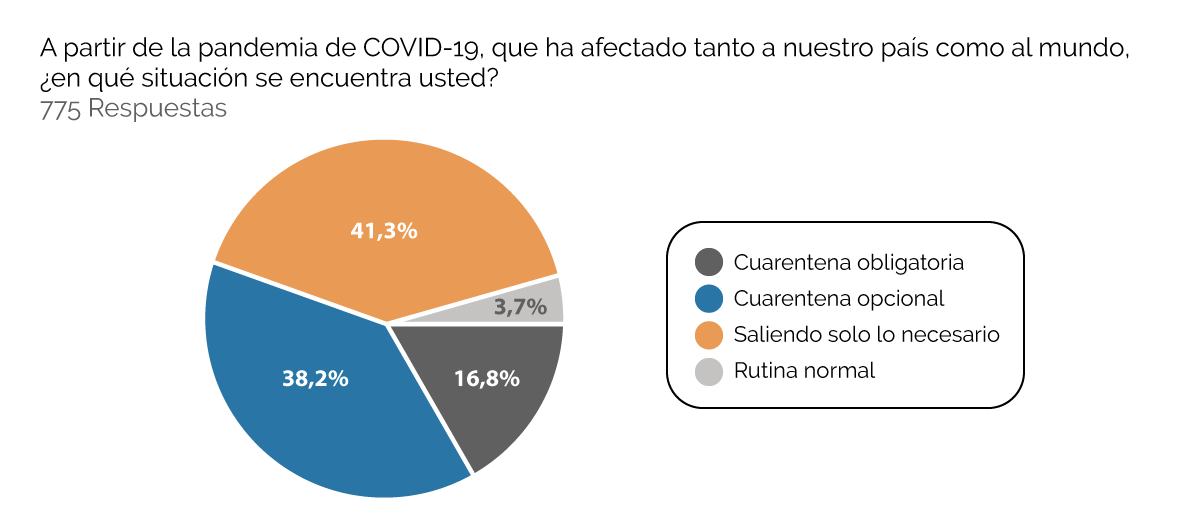

Desde el 15 de mayo -semana 8 del seguimiento de este reporte- se ha mantenido la instrucción de la autoridad a que los ciudadanos atiendan a una “cuarentena obligatoria”, aumentando restricciones de viaje y movilidad que siguen erosionando el desempeño de muchos negocios. A la hora del cierre de esta actualización, sólo el 3,6% de los ciudadanos mantienen una rutina normal, mientras que el 38,6% asume una cuarentena obligatoria. Para esta edición, estamos ofreciendo una perspectiva de la evolución del confinamiento por semana, donde podemos observar que el comportamiento en regiones versus Región Metropolitana responde de maneras opuestas, tanto en “cuarentena obligatoria”, como “saliendo sólo lo necesario”.

Para las últimas 3 semanas, registramos en la región Metropolitana un aumento considerable en la opción del panel por “cuarentena obligatoria”, con 56%, 65% y 87%, respectivamente. Al contrastar estos datos con la tasa de mortalidad -que se mantiene estable en 1% y con un leve peak de 1,3% a fines de abril-, es que podemos inferir que las personas toman conciencia de que esta crisis sanitaria será doblegada mediante el distanciamiento social, coincidente con el 56,9% que confía en que “los ciudadanos tienen un rol prioritario en la superación de la crisis”.

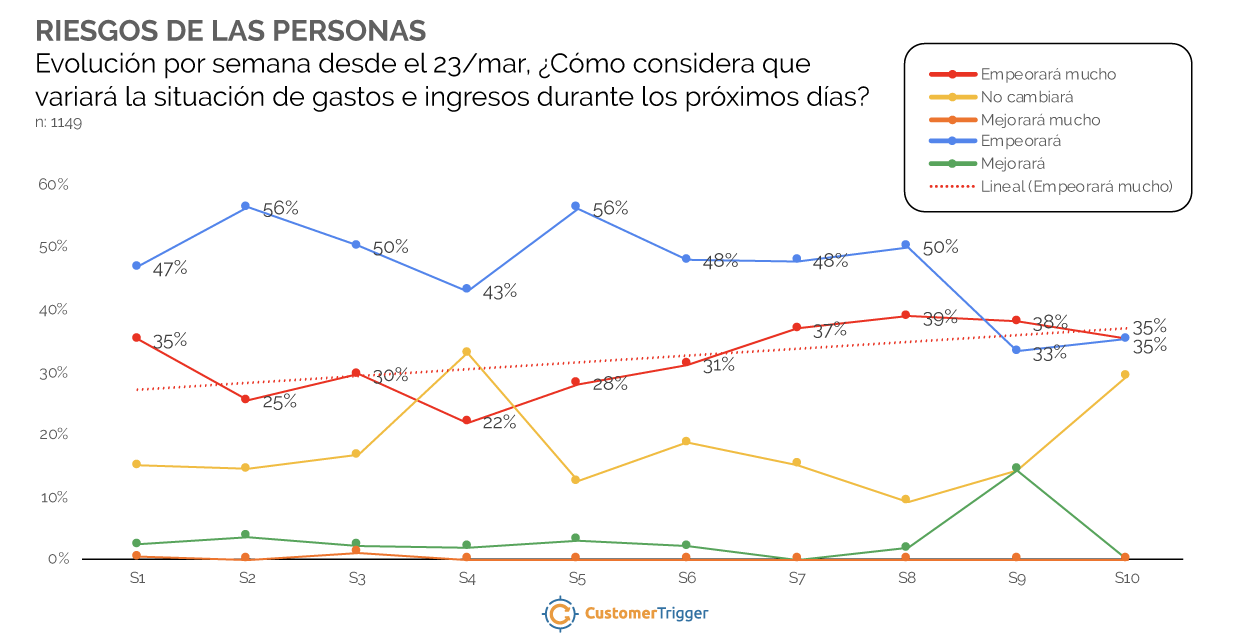

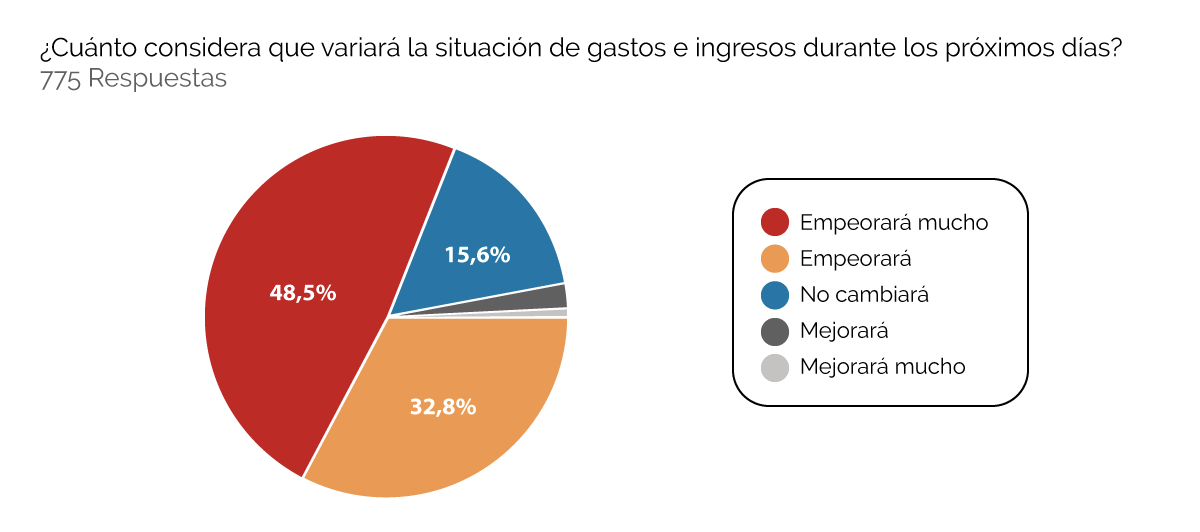

La restricción de movilidad golpea fuertemente nuestra economía y con esto 8 de 10 personas manifiestan que su situación económica “empeorará mucho” y “empeorará”. En el seguimiento por semana, es posible ver un aumento del pesimismo desde la semana 8 en adelante. Las mujeres anuncian mayor preocupación sobre su situación económica, con 32,5% versus 12,1% de los hombres.

En este contexto, es importante destacar el anuncio del Gobierno, durante esta semana, respecto de la promulgación de la Ley de Portabilidad Financiera, la que permitirá a miles de clientes, afiliados, deudores y otros, cambiarse de entidad para optar a mejores condiciones en sus productos y/o créditos, facilitando, además, su refinanciamiento; disminuyendo los costos que pagan las familias en Chile por sus deudas, que hoy significan, en promedio, el 25% de sus ingresos mensuales. Así mismo, la Ley también disminuirá los costos de financiamiento para las micro y pequeñas empresas, lo que les permitirá expandir su producción, y contribuir al crecimiento económico y a la creación de más puestos de trabajo.

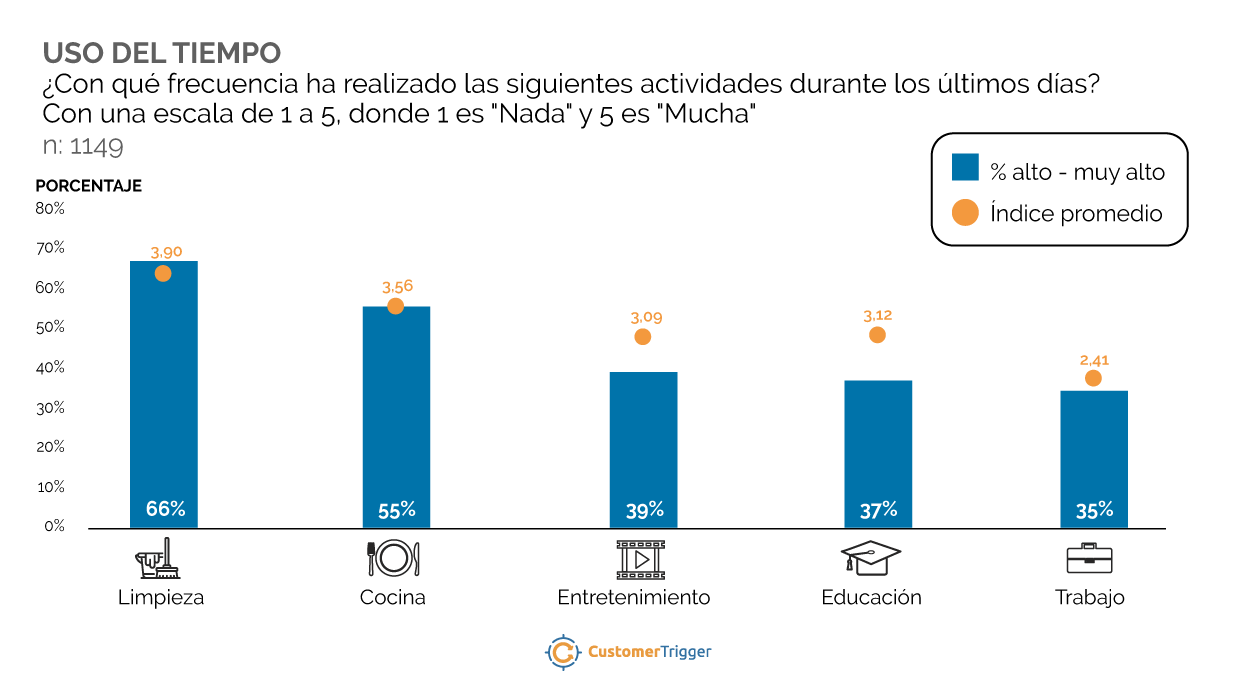

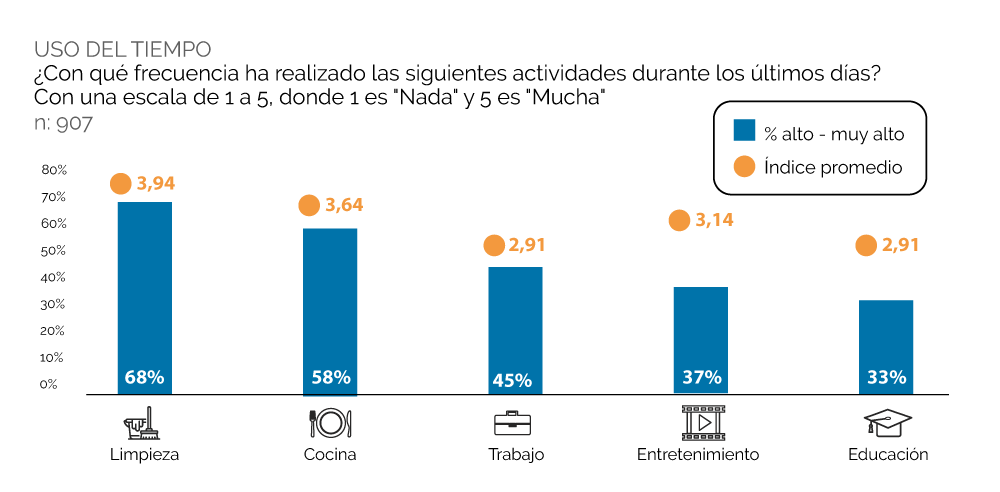

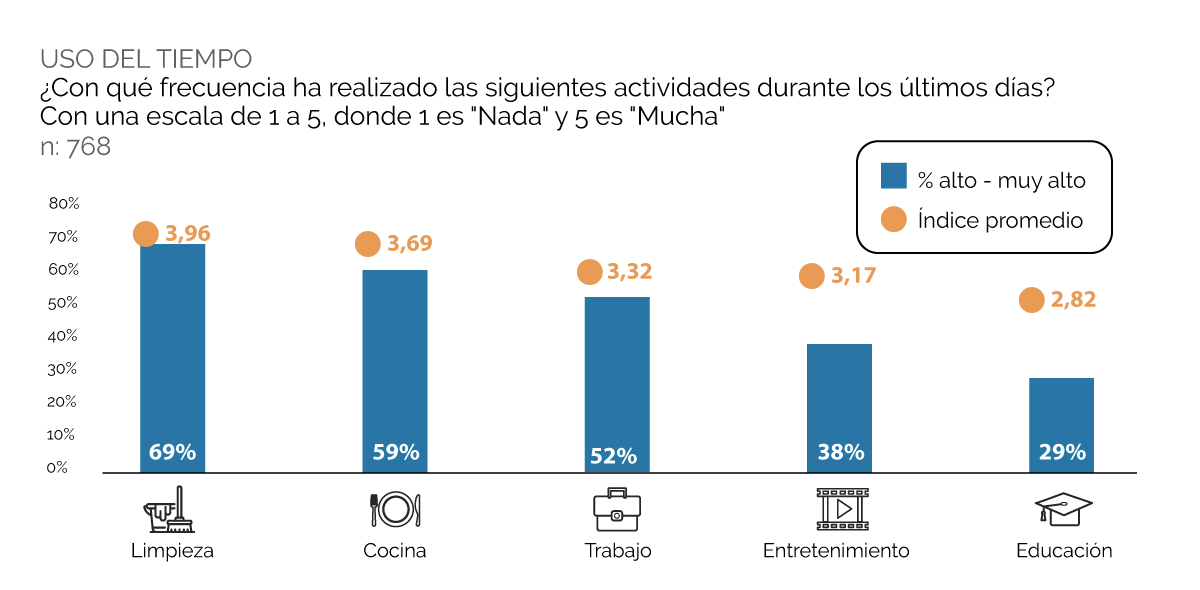

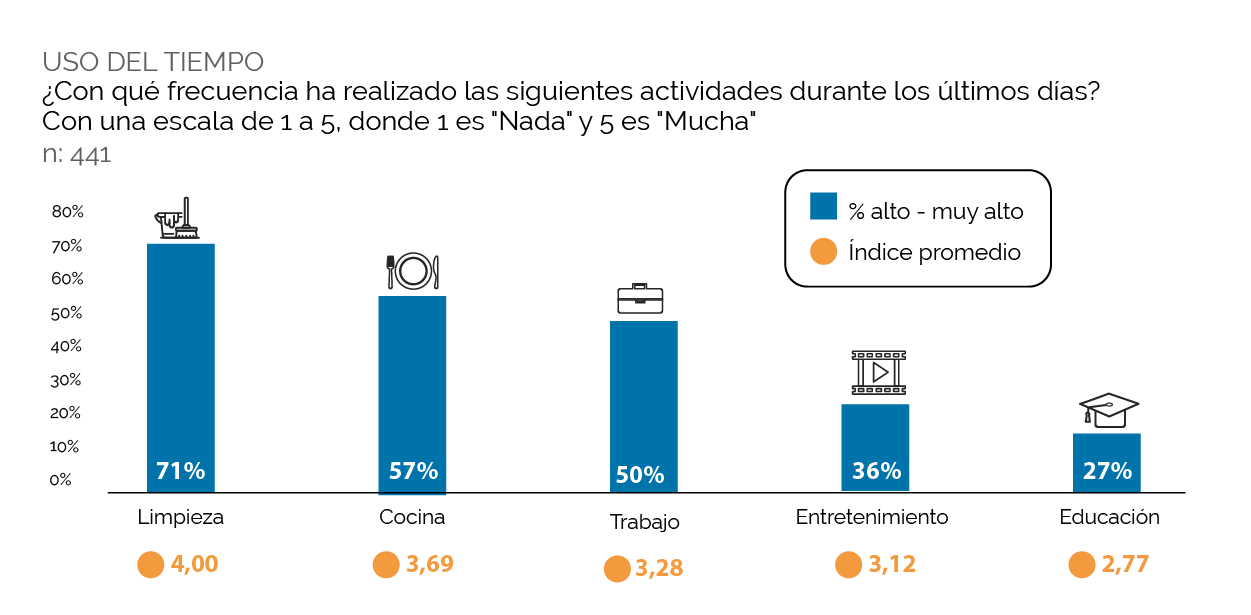

USO DEL TIEMPO

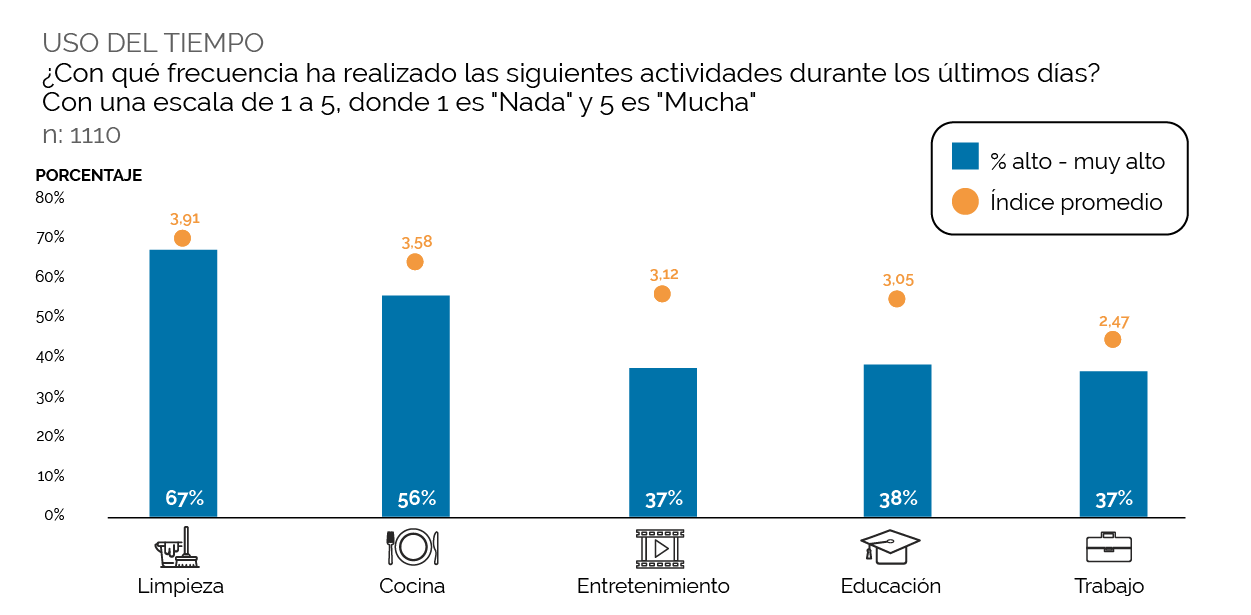

Para comprender y empatizar con los clientes en casa, ofrecemos algunas perspectivas del uso del tiempo. En esta edición, vemos un avance en educación (39%) por sobre entretenimiento (37%). Las prioridades se mantienen en “limpieza” y “cocina”, con 66% y 55% respectivamente, mientras que “trabajo” registra el 35%.

- “Limpieza” es prioridad para los segmentos “36-45 años y “46-55 años” con 71% cada uno.

- Para el segmento “26-35 años”, “cocina” representa su interés con 59%, aunque no hay una diferencia tan marcada, con respecto al 55% del promedio.

- Los jóvenes entre “15-25 años”, tienen un interés diferenciado en “entretenimiento”, con 66% de preferencia.

OTROS DATOS CLAVES

En el planeta se registran 6,7 millones de casos confirmados, con una tasa de mortalidad de 5,9%. Según la información del rastreador en vivo de casos globales de la Universidad Johns Hopkins, Chile se encuentra en el lugar número 13 de 188 países. El sistema de salud se encuentra colapsado, confirmando las predicciones de la Escuela de Salud Pública de la Universidad de Chile realizadas el 10 de mayo, con un alto índice de uso de UCI y una elevación muy importante de la mortalidad, alcanzando más de 1.500 decesos.

Esto representa una tasa de mortalidad de 1,2%, creciendo un 15% con respecto a la última edición de nuestro reporte. Con esto, la autoridad ha reforzado y ampliado las medidas de confinamiento, manteniendo a más del 40% de la ciudadanía en cuarentena obligatoria.

La propagación de coronavirus continúa avanzando en el mundo, generando un desastre para la humanidad. Ya son varios los mercados que notifican impactos económicos crecientes. Este reporte, que actualizamos regularmente, pretende aportar a las organizaciones y empresas a entender cómo los ciudadanos generan cambios en sus formas de vivir, modificando prioridades para construir planes de mitigación de riesgos y liderar los escenarios de futuro.

Nos encontramos en la cuarta actualización de nuestra investigación que iniciamos el 23 de marzo, con el propósito de proveer perspectivas a los líderes para enfrentar el escenario turbulento, incierto y complejo que atravesamos por causa de coronavirus.

En esta edición volcaremos nuevos e interesantes datos sobre cómo evalúan los ciudadanos la adaptación de las organizaciones a la crisis, como también, los cambios de conducta que han experimentado los consumidores en el acceso digital a los productos y servicios. Estos antecedentes permitirán entender la intensidad en los cambios de decisión de compra y determinar las estrategias más valoradas por los consumidores para adaptarnos a este contexto.

A las 16:35 del domingo 17 de mayo, hemos logrado contar con más de 1.100 opiniones que estamos relacionando con otras fuentes en el Panel Radiografía del Ciudadano COVID-19. Chile registra 43.781 casos confirmados (228% de crecimiento con respecto a nuestro último reporte del 26 de abril), lo que nos deja en la posición número 19 de 188 países que reporta el rastreador en vivo de casos globales de la Universidad Johns Hopkins.

La tasa de letalidad en nuestro mercado alcanza el 1,03%, que aunque pueda estar controlada, “es probable que haya subregistros de fallecidos por COVID-19 en Chile, pero seguramente sea menor que otros países” (Fernando Leanes de la OMS), por lo que se comienzan a establecer alertas por propagación acelerada.

Probablemente en el mensaje transmitido por la autoridad el 17 de abril, cuando el Ministro de Salud, Jaime Mañalich, planteó que “debemos acostumbrarnos a una nueva normalidad”, puede haber generado un nivel de confianza en los ciudadanos. Mientras que el 2 de mayo se habló de “la gran batalla de Chile del último siglo”, considerando la creciente tasa de contagiados.

Lo que no está en juicio, es que la forma de detener la propagación es el aislamiento social -con los efectos económicos negativos que ya hemos comentado en nuestros anteriores reportes-, lo que impuso una nueva cuarentena obligatoria a contar del viernes 15 de mayo. Con ello, aproximadamente 8.260.000 personas se encuentran con restricción de movimiento en todo el país, lo que representa el 42,5% de la población nacional. Es decir, cuatro de cada 10 personas en Chile están en cuarentena, versus 2 de cada 10 personas que declaran estar “cuarentena obligatoria” según los datos de nuestro sondeo.

VALORACIÓN DE LAS INICIATIVAS DE ADAPTACIÓN DE LAS EMPRESAS

Sobre las acciones que más valoran los ciudadanos, en respuesta a la adaptación de las empresas en medio de la crisis sanitaria, la opinión del panel entrega mayor preferencia a “información sobre cuidado y medidas de protección”, “fortalecimiento de sus canales digitales” y “alivios para el pago de obligaciones”, con un índice de 1 a 5, donde 1 es “valoro nada” y 5 es “valoro mucho”.

De hecho, si analizamos el mercado nacional, de acuerdo con Acción Empresa, sólo el 54% de las organizaciones en Chile ha generado campañas de concientización con sus clientes, además de adaptar su oferta de productos y servicios frente a la contingencia, donde la medida más extendida es, justamente, el ajuste de sus vías de contacto, canales de atención y distribución, mayoritariamente digitales.

En contraste podemos ver que en nuestro sondeo quedan relegadas las iniciativas tales como: “hizo donaciones”, “guardar silencio” y “generar contenidos de optimismo y buen humor”. Entre las iniciativas que se encuentran en medio de la opinión, podemos ver que “adaptación de la oferta” y “contenidos para tiempo en casa” cuentan con índices de 2,86 y 2,84.

Estos datos dejan en evidencia la importancia de que las organizaciones se mantengan cerca de sus clientes, ya que guardar silencio en estricto rigor es la menos valorada (24% de la opinión se concentra en las notas 4 a 5). Mientras que el fortalecimiento de canales digitales, mediante soluciones omnicanales que faciliten los procesos al cliente y sistemas que recuerden sus preferencias, se tornan aspectos críticos para calzar mejor los servicios con la demanda potencial.

El primer instinto de las empresas durante una crisis es dejar de invertir en sus actividades con sus audiencias. En el quiebre de 1929 en Estados Unidos una marca de cereales hizo justo todo lo contrario y hoy es líder global. Luego de 90 años, los ciudadanos en casa esperarán que los servicios sean aún más flexibles, inteligentes y omnicanales.

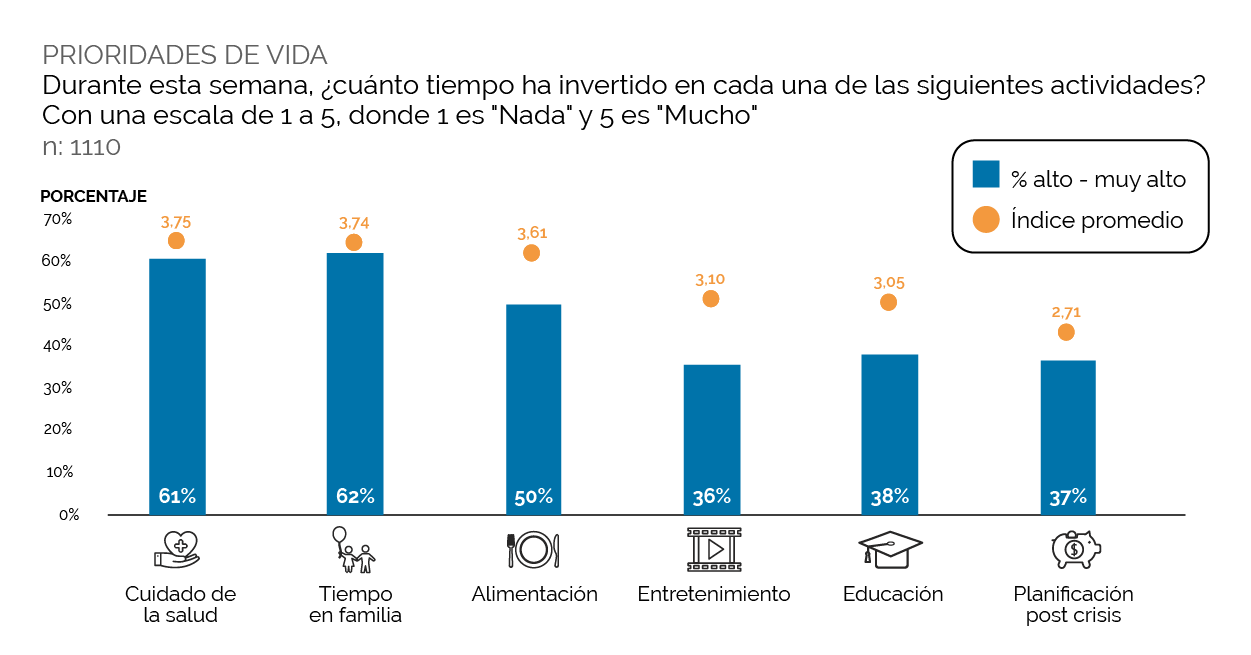

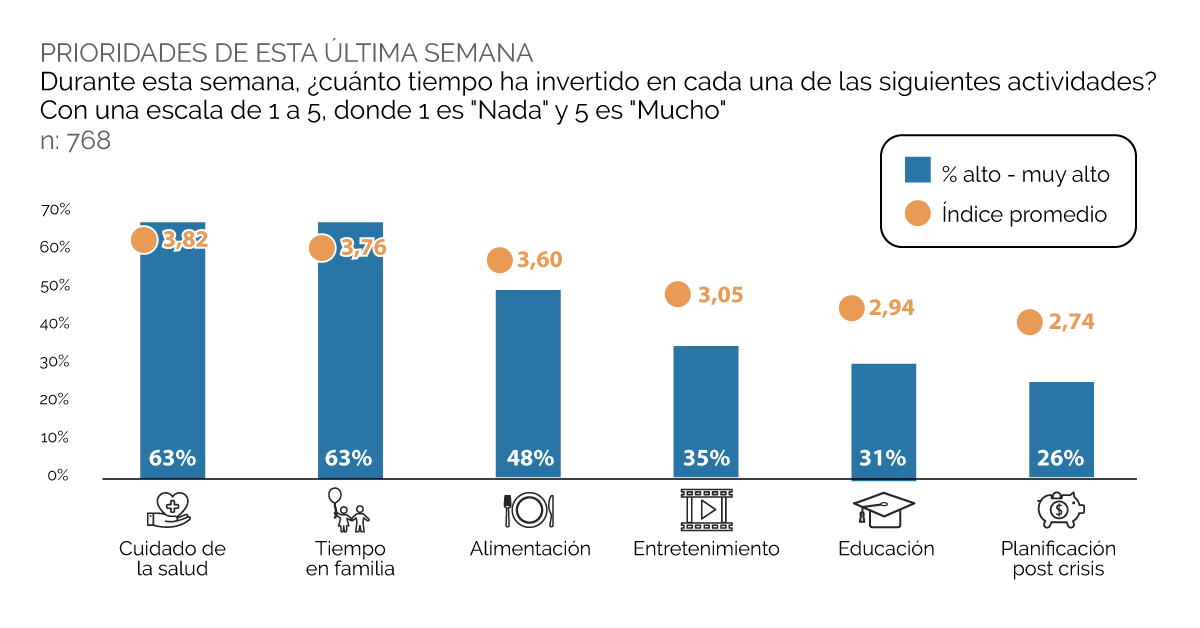

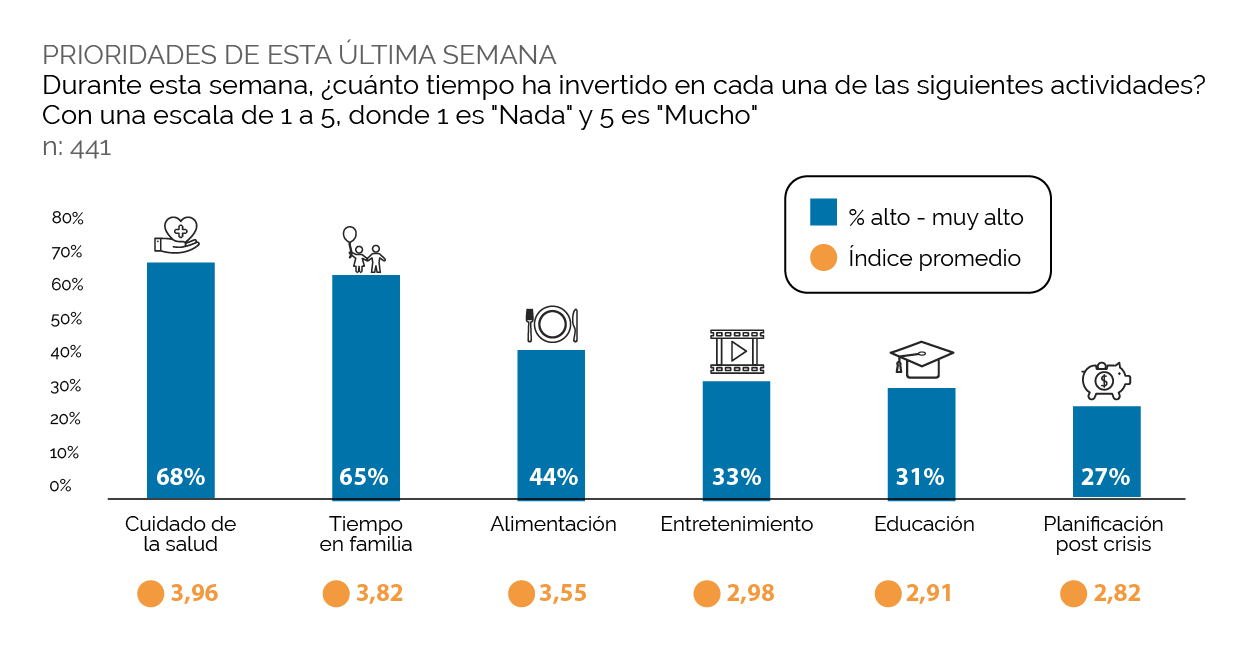

Para que su organización pueda empatizar con su audiencia, ofrecemos las prioridades de vida sobre la opinión del panel. Con esto podrá adaptar sus contenidos o planes de adaptación a la realidad que viven en casa los ciudadanos o con las presiones de exponerse a situaciones de riesgo y contagio. Podemos observar que “cuidado de la salud”, “tiempo en familia” y “alimentación” son las 3 prioridades.

También puede revisar el nuevo programa de estudios Estrategia, Datos y Futuro tras COVID-19 liderado por nuestra organización en conjunto con el Observatorio de Sociedad Digital FEN UChile, que le permitirá diseñar nuevas estrategias que se adapten a este entorno turbulento y complejo.

¿CÓMO PREFIEREN COMPRAR LOS CIUDADANOS?

Tras la llegada del coronavirus a América Latina, 1,7 millones de personas se han convertido en nuevos consumidores digitales de acuerdo con MercadoLibre, donde sólo en Chile se vendieron más de 1 millón de productos durante la primera quincena de abril. Lo que se alinea con las cifras de Transbank, las que indican que las ventas del comercio minorista por esa vía se incrementaron casi en un 190% en doce meses durante el mismo mes.

Pero, al momento de consultar al panel por el sistema de compra digital preferido, en medio y antes de coronavirus, nos encontramos con un marcado interés en “compra online con despacho”, seguido por “compra en tienda” y finalmente “compra online con retiro en tienda”, con índices de 2,71, 1,93 y 1,53 respectivamente, donde 1 es “nada” y 5 es “mucho”.

Estos datos destacan la importancia de que las organizaciones puedan incorporar mejores sistemas de entrega, asegurar cumplimiento y desplegando siguientes mejores acciones en función de las preferencias de consumo.

De hecho, dado el auge que ha exigido la oferta de despacho a domicilio, según reporta el Departamento de Estudios de la Cámara Nacional de Comercio, tan sólo el 10% de las empresas que no operaban con dicha modalidad, a la fecha ya cuentan con servicios de entrega.

Es notoria la gran brecha que se genera en “compra en tienda” al contrastar con el dato “antes de la crisis”, que tiene un índice de 2,75 versus 1,93. Las restricciones de movilidad y distanciamiento social están afectando en gran medida la sostenibilidad y el desarrollo de negocios que no pueden contar con una oferta vía comercio electrónico, con un daño estructural a nuestra economía.

INTENCIÓN DE COMPRA EN 7 CATEGORÍAS

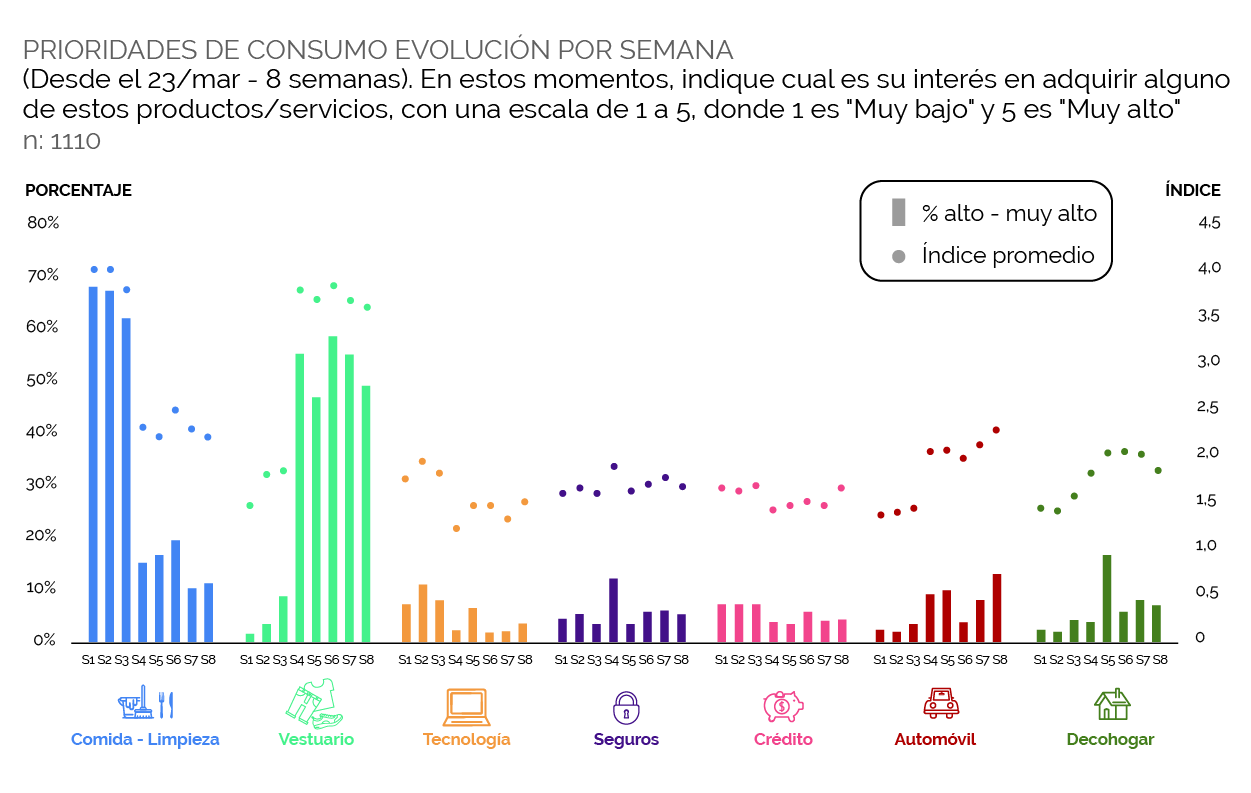

Con 8 semanas de seguimiento a la intención de compra, sumamos a este reporte la actualización del evolutivo de esta sección en las 7 categorías que hemos venido sondeando gracias a las más de mil opiniones que hemos recibido como parte de nuestra investigación.

Con un índice de 1 a 5, dónde 1 es “muy bajo interés” y 5 es “muy alto interés”, las prioridades en función del índice ponderado para las 8 semanas de seguimiento son: Comida-Limpieza (3,38 versus antes de la crisis 3,41), Vestuario (2,14 versus antes de la crisis 2,89), Tecnología (1,55 versus antes de la crisis 2,64), Seguros (1,53 versus antes de la crisis 1,70), Créditos (1,50 versus antes de la crisis 1,78), Automóvil (1,49 versus antes de la crisis 2,03) y Decohogar (1,49 versus antes de la crisis 2,36). Ofrecemos el índice “antes de la crisis” para establecer una base de comparación sobre lo que podríamos entender como “normal”.

Por un lado, recomendamos observar el aumento en la intención de consumo para “automóviles”, alcanzando en la semana 8 un índice 2,19 versus 1,24 al inicio de nuestra investigación. Por otro lado, el interés marcado por “vestuario” en las últimas 4 semanas, que, aunque anota un importante crecimiento en la semana 4 -asignado a un cambio de temporada y la vida en casa- tiende a morigerar y caer a la última semana con un índice de 3,54. Con respecto a “créditos” y “seguros”, se mantienen estables sin mayores alzas, aunque deberíamos observar cambios futuros en la medida que el distanciamiento social afecte los ritmos de desarrollo de nuestro mercado, demandando necesidades de liquidez en los ciudadanos.

Con respecto a “comida-limpieza”, registramos una caída en las últimas 2 semanas, con índices de 2,2 y 2,1, respectivamente, asignando esto principalmente a la estabilidad del servicio que supermercados y tiendas por conveniencia han entregado a los ciudadanos, evitando la aglomeración de personas o necesidades de acopio excesivo.

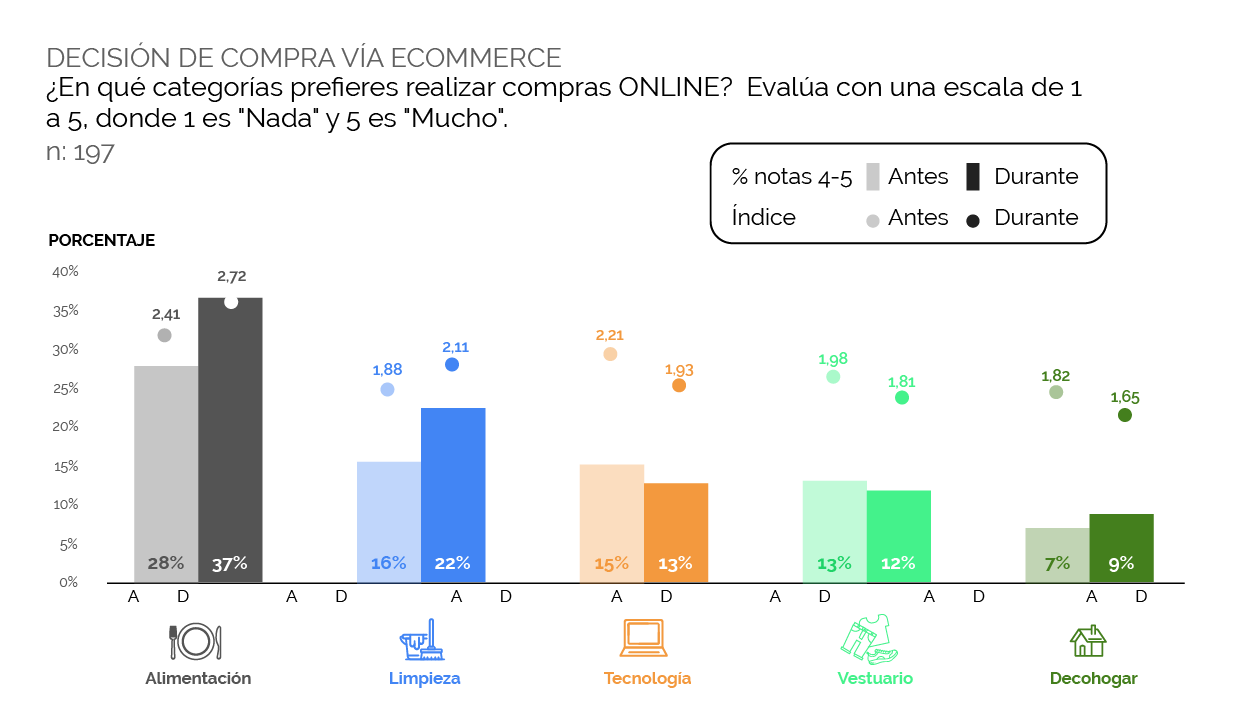

En relación con la decisión de compra vía ecommerce, según la opinión del panel, “alimentación” tiene un índice de 2,72 y “limpieza” de 2,11, separando las categorías, como fue recomendado en comentarios recibidos a nuestra última actualización del 26 de abril. La prioridad para las siguientes dimensiones de consumo fue asignada a “tecnología”, “vestuario” y “decohogar”, con un índice 1,93, 1,81 y 1,65 respectivamente. Las categorías que registran alzas con respecto a antes de la crisis sanitaria son “alimentación”, “limpieza” y “decohogar”, aunque en esta última el alza es marginal.

LOS EFECTOS DEL DISTANCIAMIENTO SOCIAL

Al cierre de la edición de este reporte, sólo un 3,5% del panel de opinión declara mantener una “rutina normal” y un 21,7% mantiene una “cuarentena obligatoria”, que debería tender a aumentar en las siguientes semanas por las medidas de restricción social indicadas por la autoridad el 15 de mayo.

Las cuarentenas que vivimos, las restricciones de viaje y las medidas de distanciamiento social han provocado una fuerte caída en el gasto de los consumidores y las empresas, que perdurará hasta el final del segundo trimestre, produciendo una recesión y un daño estructural a nuestra economía.

Coronavirus provocará un crecimiento económico negativo en América Latina y el Caribe -excluyendo Venezuela- del 4,6% este año, con una caída del 3,3% en Chile, según las previsiones del Banco Mundial. Para 2021 se espera un retorno del crecimiento de 2,6%. Nuestra economía en Chile se encuentra tocada desde el pasado octubre, donde el PIB creció sólo 1,1% en 2019, lejos del 2,5% del pronosticado antes del estallido social y 4% en 2018. El 2019 fue el peor desempeño económico en una década, luego del 2009 en la gran recesión. Mientras que el Banco Central pronostica que el PIB chileno se contraerá 2,5% este año.

En este contexto, el 80,7% del panel de opinión indica que “empeorará” y “empeorará mucho” su situación económica, con sólo 1 punto porcentual adicional con respecto a nuestro último reporte. Sólo un 2,3% de la opinión indica que “mejorará”.

Pero es importante avanzar en la conciencia social de “quedarnos en casa”, ya que según los datos provistos por la Escuela de Salud Pública de la Universidad de Chile, en su reporte al 10 de mayo, indican que se proyecta el peak de casos para la última semana de mayo y principios de junio, con un alto índice de uso de UCI la primera semana de este mes, así como también una elevación muy importante de la tasa de mortalidad. Una dinámica como esta saturaría el sistema de salud.

Con este nuevo proceso de cuarentena obligatoria para más del 40% de los habitantes de nuestro país, debemos tener una visión fresca del uso del tiempo de los ciudadanos para empatizar con ellos y calzar las ofertas y servicios a este entorno. La opinión del panel, nos indica que las personas están enfocadas en tareas de “limpieza”, seguido por “cocina” y “entretenimiento”, con índices de 3,91, 3,58 y 3,12, respectivamente, dónde 1 es “baja frecuencia” y 5 es “alta frecuencia”. Con menos prioridad quedan “trabajo” y “educación”, que para la primera versión de nuestra investigación (23 de marzo) se situaban con índices de 3,28 y 2,77, respectivamente. Es significativa la disminución en la prioridad del “trabajo”, eventualmente por empresas que se han acogido a la Ley de Protección del Empleo; empresarios e independientes que han visto mermada su actividad y la priorización en casa de las actividades domésticas.

Para ver el conjunto completo de nuestras últimas perspectivas en base a este sondeo y datos exógenos que estamos colectando, consulte en esta sección de nuestro sitio, que actualizaremos periódicamente. Agradecemos sus comentarios y preguntas en customertrue@customertrigger.com. Si usted quiere participar de esta investigación con nuevas preguntas o relacionando estos datos con otras fuentes, no dude en conectarnos.

Ficha Metodológica

El panel está conformado por 61,6% de opinión de mujeres y 38,1% de hombres. El 60,9% declaran tener entre 26 y 45 años. El 51,1% son “empleados”, 20,5% “independientes” y 10,2% “desempleados”. El 81,2% de las respuestas provienen de la Región Metropolitana, seguidas por Valparaíso (4,6%) y Los Lagos (3%). Las respuestas se obtienen mediante opinión libre en diferentes puntos digitales, con seguimiento cada 3 semanas de las opiniones.

En la actualización de nuestro reporte sobre el impacto de COVID-19 en los ciudadanos, dejamos ideas frescas de la evolución en las prioridades de consumo de las últimas 5 semanas, agregando un contraste de las decisiones antes y durante coronavirus, gracias a la opinión de más de 900 ciudadanos que amablemente están contribuyendo a nuestra investigación.

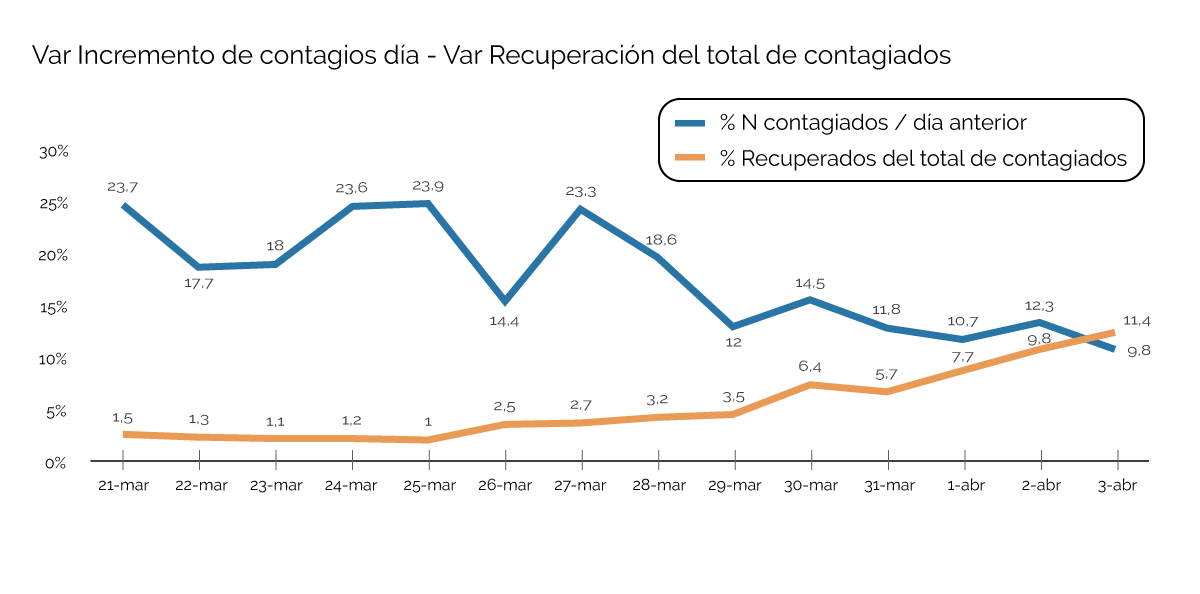

Cerramos esta actualización el domingo 26 de abril a las 19:35, cuando la tasa de propagación de coronavirus en Chile es del 4,6% (N.º de contagiados / día anterior) y la tasa de recuperación es de 49,1% (recuperados del total de contagiados). Estas tasas pueden dejar en evidencia una sensación de control de la propagación del virus en nuestro mercado, pero el aislamiento social continúa impactando negativamente nuestra economía por el hecho de elegir “quedarnos en casa”, donde sólo el 3,6% de la población mantiene una rutina normal de acuerdo con los datos que estamos recabando.

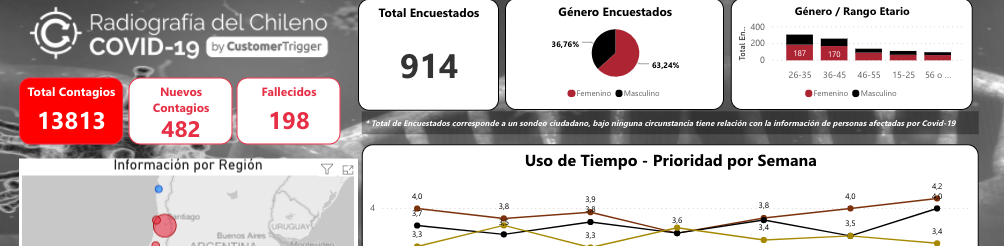

A esta hora se registran más de 2,9 millones de casos en el mundo con 205 mil decesos, lo que deja una tasa de mortalidad cercana al 6,95%. Mientras que la autoridad en Chile ha confirmado 13.331 casos –198% de crecimiento con respecto a nuestro último reporte del 5/abril-, con 189 muertes y la tasa de letalidad aún más baja de la región que se monta en 1,42%. Se han desplegado una serie de medidas e iniciativas para apaliar los efectos negativos de esta pandemia, que permitan evitar un severo daño estructural a nuestra economía. La conversación se comienza a centrar en la búsqueda de mecanismos para atender a la nueva normalidad.

PANEL

La opinión de más de 900 personas, de las cuales el 81,5% son de la región metropolitana, el 51% son “empleados” y el 21% “independientes”, con una opinión femenina de 63%, pueden ser revisados en el Panel Radiografía del Ciudadano COVID-19 con información en tiempo real de datos de prioridad de consumo, uso del tiempo, riesgos, que entre otros, son relacionados con información geográfica para compartir con más organizaciones una visión fresca y actualizada de la opinión ciudadana, para así crear planes y estrategias que mitiguen los riesgos derivados de COVID-19. Las notas de los puntajes de los índices fueron obtenidas en una escala de 1 a 5, dónde 1 es bajo y 5 es alto, con respecto a la serie de preguntas del estudio.

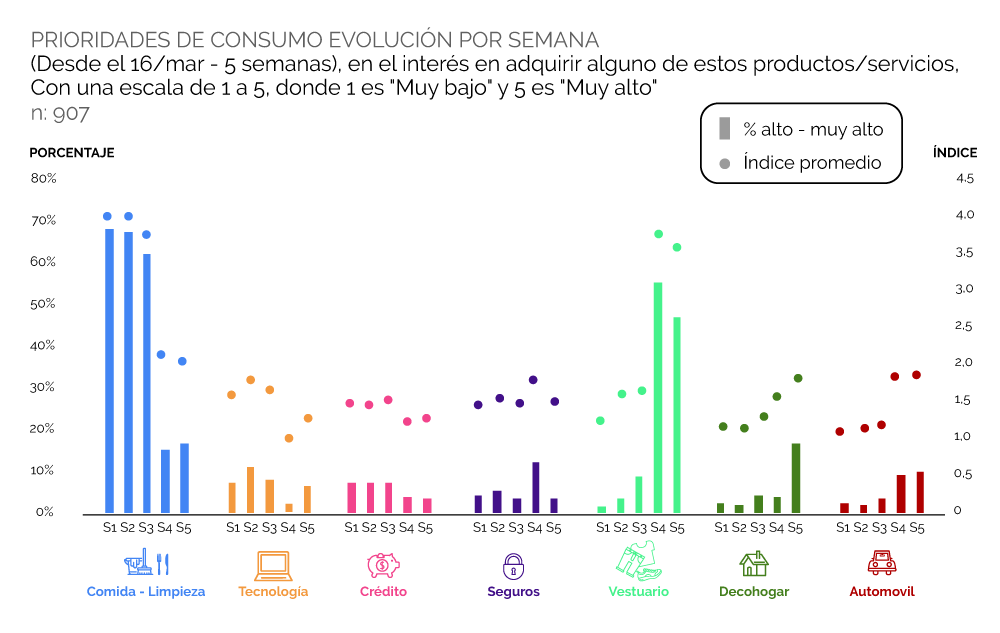

CAMBIOS EN LAS PRIORIDADES DE CONSUMO

Con 5 semanas de investigación, queremos aportar una visión de la evolución de las prioridades de consumo de las 7 categorías de las que hemos hecho seguimiento. Nuestro propósito es encontrar cambios importantes en la intención de compra y evitar paradigmas por los contextos de esta crisis sanitaria.

Podemos observar que “Comida-alimentación” en el inicio de la crisis se montaba con un índice de 3,96 y, al cierre de este reporte en la semana 5, con 2,12. Esto acredita que el ciudadano al ser alertado por la autoridad del inicio de restricciones de movilidad y la obsesión ciudadana por la asepsia del hogar, generaron los peaks del índice, tendiendo a la baja en la medida que la vida en casa toma un equilibrio con otras actividades, asunto que ya hicimos ver en algunas entrevistas en medios durante la semana pasada.

Sin embargo, de acuerdo con datos de Vtex el porcentaje de ventas online en la categoría grocery, que agrupa supermercados y almacenes, creció 163% entre el 30 de marzo y la primera semana de abril, teniendo una variación aún más positiva con el 173% durante la segunda semana. Una tendencia a la que los consumidores comienzan a sumarse con fuerza, producto de las restricciones de movilidad y cuarentenas aplicadas en comunas del país tras la crisis sanitaria.

En contraste podemos observar que “Vestuario” arranca con índice de 1,35 y actualmente mantiene un índice de 3,62, demarcando el cambio de temporada y la necesidad de adaptarnos al estilo de vida en casa. “Tecnología” anota el punto más alto en la semana 2, con 1,84, que puede explicarse por la necesidad de montar nuestra oficina en casa y resolver necesidades de conectividad. Así mismo lo acreditan los datos de Google Trends y Vtex, los que señalan que la venta de computadoras e impresoras se dispararon previo a las restricciones de movilidad, cuya comercialización alcanzó un aumento del 98%, tras presentar una baja de más del 20% durante el 16 y el 22 de marzo.

Mientras que “Crédito” y “Seguros” se han mantenido estables y en los índices más bajos (entre 1,54 y 1,35), por lo que estaremos haciendo fuerte seguimiento a la opinión ciudadana, ya que en la medida que avancen las restricciones, es muy probable que las prioridades de consumo en estas categorías cambien abruptamente por los escenarios turbulentos, inciertos y cambiantes que atraviesan los ciudadanos.

Sectores que mediante la opinión ciudadana dejan bastantes oportunidades para mejorar la conexión con sus audiencias y mejorar la digitalización de procesos, son “Decohogar” donde el panel, con su opinión, monta los índices en 1.31 la primera semana y cierra con 1,92, mientras que “Automotriz” con 1,24 y 1,96.

LA NUEVA NORMALIDAD EN EL CONSUMO

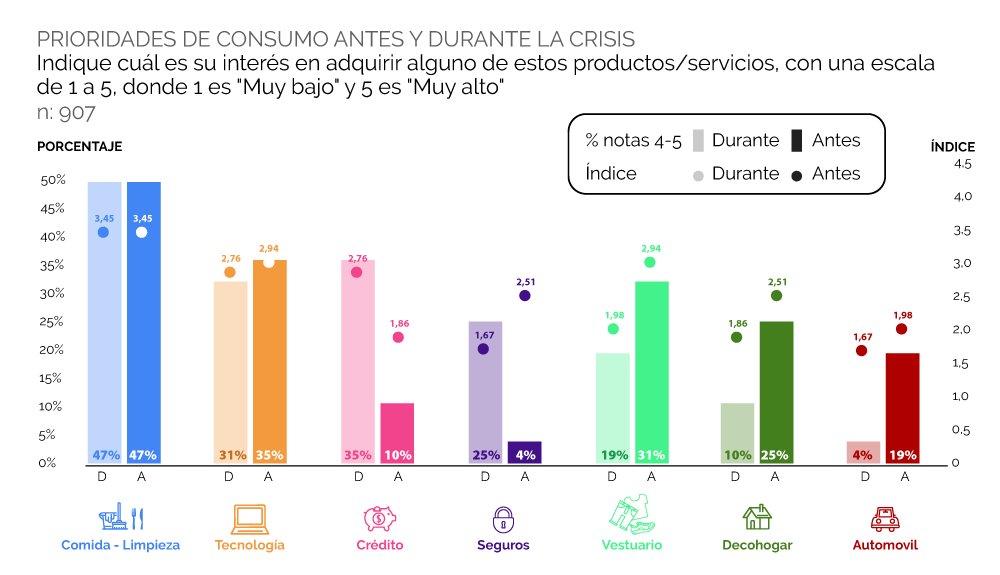

Para complementar los datos anteriores con una visión de lo que fuese un “escenario normal” versus la “nueva normalidad”, hemos logrado recabar datos sobre las prioridades de consumo del panel “antes y durante” la crisis sanitaria.

Las bajas más importantes en prioridad de consumo se observan en “Vestuario”, “Decohogar” y “Automotriz”. Este último, viéndose fuertemente afectado por las restricciones de desplazamiento durante la pandemia. Según datos de Apple, la tendencia apunta que los chilenos han disminuido en 64% su conducción, lo que se alinea con el bajo interés de los ciudadanos sobre este apartado. que las que tienen mayor oportunidad relativa corresponden a “Servicios financieros”, “Seguros” y “Tecnología”, aunque este último en forma bastante más leve.

En el caso de “Comida-limpieza” no presenta diferencias en “antes y durante” la crisis. Podemos establecer supuestos sobre exceso de acopio inicial, considerando que al inicio de nuestra investigación la prioridad de consumo se montó en 68% (porcentaje de notas 4 y 5) y estas últimas dos semanas, sólo alcanza 15% y 17%. Tarde o temprano los números vuelven a su media y en los datos evolutivos por semana revisados anteriormente, dejan evidencia de este supuesto.

USO DEL TIEMPO

El uso del tiempo experimenta cambios en las últimas semanas. Donde “Limpieza” y “Cocina” bajan levemente con índices de 3,94 y 3,64 versus 3,96 y 3,69 de la edición anterior del reporte.

Con respecto al uso del tiempo “trabajando”, nos encontramos un importante descenso de 3,32 a 2,91 en este informe, lo que puede coincidir con la información entregada por las autoridades sobre el aumento en 38% de las cartas de despido durante marzo en relación con el mismo mes del año anterior.

Así mismo, podemos atribuir la tendencia al aumento de “Educación”, a la iniciativa de entidades públicas y privadas de implementar cursos en línea, muchos de ellos gratuitos para sus usuarios. Mientras que el incremento del uso del tiempo en “Entretenimiento”, puede tener relación con la modificación del calendario escolar en las vacaciones de invierno, las que se efectuaron entre el 13 y el 24 de abril, concentrando el número de niños y adolescentes en casa.

A la hora de indagar en la prioridad del “tiempo trabajando” de “empleados”, “independientes” y “empresarios”, nos encontramos con un índice 3,37 y con el 59% de las opiniones que se centran en notas 4 y 5, anotando una importante diferencia sobre los datos anteriormente expuestos. Con estos resultados quedaría en segundo lugar de prioridad del tiempo. Es aquí donde es necesario reflexionar sobre la nueva forma del trabajo que llevamos en casa y cómo las organizaciones se adaptan a esta realidad.

Las personas que trabajan desde casa ya no son sólo padres jóvenes, o empleados de empresas que están experimentando opciones en donde pasan cuatro días en la oficina y un día en la casa. Todos estamos enfrentando desafíos similares, y todos debemos ser creativos y adaptativos en nuestras respuestas.

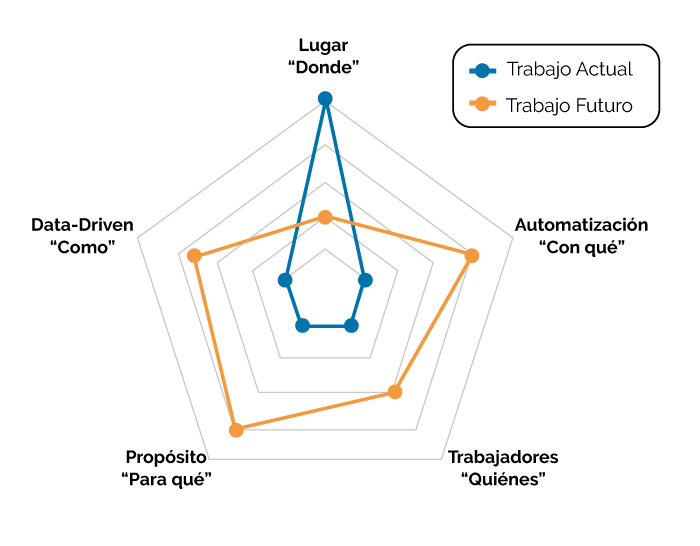

El futuro del trabajo -o tal vez debiésemos decir el “presente del trabajo”- es un tema de estudio constante hace ya algunos años, en donde se desafía la esencia misma de cómo se entiende actualmente el trabajo (¿Qué?, ¿Quién?; ¿Dónde?; ¿Para qué?; y ¿Cómo?), producto del impacto de las transformaciones que se están dando en el mundo. Posiblemente, luego que todo esto pase, experimentaremos cambios importantes en cada uno de estos aspectos.

Esto va mucho más allá de las “soluciones puntuales”, como una “reorganización” o un nuevo enfoque de liderazgo o estrategia de talento; implica una secuencia iterativa de programas / iniciativas cuyo objetivo final es el cambio del comportamiento del líder y de los colaboradores que están al frente del negocio. Dejamos aquí algunas preguntas para adaptar su estrategia con su equipo a este entorno cambiante y complejo.

- ¿Cuenta con ecosistemas de trabajo impulsados por un propósito y con misiones enfocadas en el cliente?

- ¿Se organiza sobre la base de capacidades alejadas de la jerarquía y los silos funcionales?

- ¿Habilita equipos de alto desempeño mediante una cultura celular de trabajo?

- ¿La función de los líderes corresponde a un facilitador y orquestador o son técnicos expertos?

- ¿Desafía a su equipo a aprender, crecer y desarrollarse para aumentar la curiosidad?

Lo invitamos a profundizar sobre estos asuntos en la charla dictada por CustomerTrigger para la audiencia de la Facultad de Economía y Negocios de la Universidad de Chile, en el marco de nuestra investigación.

También puede revisar el nuevo programa de estudios Estrategia, Datos y Futuro tras COVID-19 liderado por nuestra organización en conjunto con el Observatorio de Sociedad Digital FEN UChile.

EL IMPACTO DE ESTAR EN CASA

Actualmente más del 96% de la población se le ha impuesto o ha escogido el distanciamiento, debido a las fuertes restricciones sanitarias lideradas por la autoridad, aunque tienden a la flexibilidad. De hecho, Google nos indica que, durante las últimas semanas, la recurrencia de los chilenos en lugares públicos de esparcimiento como centros comerciales y parques alcanza una cifra de -62%, que a pesar de ser negativa, en comparación al -73% de enero y febrero, demuestra un aumento del 11%, lo que a su vez indica una percepción de “normalidad” entre los ciudadanos.

Esto es positivo pues sumado a los registros oficiales, indican que estamos logrando controlar la propagación de coronavirus, pero, aun así, está afectando fuertemente el consumo y el gasto.

Aunque en junio podamos eventualmente observar que el brote esté controlado, las dinámicas para impulsar la economía generarán de igual modo una fuerte depresión. Los consumidores en casa, las empresas perdiendo ingresos, sectores como hoteles, restaurantes y café totalmente cerrados, hará que las empresas pierdan ingresos, aumenten las desvinculaciones, la inversión se desplome y veamos quiebras de varias organizaciones.

El escenario descrito ya está comenzando a golpear a los ciudadanos. De acuerdo con los datos que estamos recogiendo, un 79,7% del panel indica que “empeorará mucho” y “empeorará” su situación de gastos e ingresos. Estos datos representan una leve baja de 1,6 puntos porcentuales de acuerdo con nuestra última edición del reporte. Sin embargo, el 37,7% de los encuestados declaran que sus ingresos han disminuido en más del 30%.

Con respecto a las “prioridades de tiempo en las últimas semanas” y “entretenimiento y actividad física”, no observamos cambios sustanciales, por lo tanto, puede revisar los reportes anteriores para tener una visión de estos elementos. Sin embargo, según consigna La Tercera, en sitios como Yapo, la subcategoría Fitness durante marzo creció en 185% sus ventas versus mismo mes del año anterior, lo que en abril ya acumula un crecimiento del 245%.

Para la siguiente edición de nuestro reporte, tendremos un completo análisis de la opinión de los ciudadanos sobre la forma en que las empresas y organizaciones de servicio se adaptan a la crisis sanitaria, para entender las expectativas que ellos tienen y cómo construir planes que calcen mejor con las necesidades inmediatas.

Para ver el conjunto completo de nuestras últimas perspectivas en base a este sondeo y datos exógenos que estamos colectando, consulte en esta sección de nuestro sitio, que actualizaremos periódicamente. Agradecemos sus comentarios y preguntas en customertrue@customertrigger.com.

Si usted quiere participar de esta investigación con nuevas preguntas o relacionando estos datos con otras fuentes, no dude en conectarnos.

A la edición de este reporte del Domingo 5 de abril 19:55, la autoridad en Chile ha confirmado 4.471 casos positivos, con 34 muertes y 618 personas recuperadas, con la tasa de letalidad más baja de la región.

A nivel global ya alcanzamos más de 1,2 millones de casos de contagio, encabezando por EE. UU., España e Italia. Los decesos están por sobre los 68 mil casos y las medidas económicas y de salud pública, sin precedentes impuestas por los gobiernos, no logran aún mitigar los efectos.

En este reporte entregaremos una actualización de la opinión ciudadana que nuestra célula CustomerTrue ha estado recogiendo para conocer cuáles son sus principales prioridades y necesidades en tiempos de crisis sanitaria, construyendo la Radiografía del Chileno tras COVID-19. De esta forma, y pensando en el futuro más próximo, incluimos en esta edición un plan que plantea un horizonte de 4 etapas que recomendamos aplicar desde hoy, siempre contabilizando la complejidad de estas acciones ante la presión y urgencia inmediata que afrontamos como líderes, pero que consideramos prioritaria.

Hemos logrado registrar la opinión de más de 770 ciudadanos, quienes amablemente han querido contribuir a nuestra investigación. Estos datos los estamos compartiendo en tiempo real en nuestro Panel Radiografía del Chileno COVID-19 para que más organizaciones y empresas puedan tener una visión del comportamiento de los ciudadanos, en función de los diferentes índices a los que estamos haciendo seguimiento por región geográfica en Chile, relacionando otras variables.

El panel está conformado por 65,4% de opinión de mujeres y 34,2% de hombres. El 61,8% declaran tener entre 26 y 45 años. El 50,7% son “empleados”, 21,3% “independientes” y 10,1% “desempleados”. El 82,5% de las respuestas provienen de la Región Metropolitana, seguidas por Valparaíso (5%) y Liberador General Bernardo O´Higgins (3,2%). Las notas de los puntajes de los índices fueron obtenidas en una escala de 1 a 5, donde 1 es bajo y 5 es alto, con respecto a la serie de preguntas del estudio.

Si bien las prioridades no tienen cambios de jerarquización con respecto al último reporte, podemos observar que disminuyen levemente en cuanto a “cuidado de la salud” y “tiempo en familia”, para dar mayor importancia a “alimentación”, “entretenimiento” y “educación”. Esto acredita que la vida en casa comienza a tomar un ritmo diferente no tan centrado en una vida en familia.

Se observa una disminución en prioridad de consumo en “Comida-Limpieza” con 3,91 puntos versus 3,94 de la edición anterior, generando leves aumentos en “vestuario – 1,46”, “tecnología – 1,67” y “crédito – 1,55”. Lo anterior puede tener relación con los cambios de temporada principalmente y deberíamos seguir viendo aumentos progresivos en estas categorías, en la medida que las organizaciones puedan mantener-mejorar sus servicios y plataformas de consumo digitales.

Asimismo, podemos atribuir en la variación de créditos la decisión del Banco Central de apoyar el flujo a las instituciones bancarias, las que a su vez, han resuelto proporcionar alternativas propias mediante una serie de beneficios hacia sus clientes, con tal de afrontar la crisis durante próximos meses. Acciones como refinanciamiento de créditos o generar alternativas más accesibles.

En personas que declaran estar desempleadas la prioridad por “crédito” se monta con un índice de 1,71. Las dueñas de casa no están preocupadas por “vestuario”, con 0% de preferencias en “alto y muy alto”, mientras que los estudiantes lo marcan con 10%. Los millennials manifiestan un interés más alto que todos los otros segmentos en la categoría “automotriz”, con índice de 1,33.

ESCENARIOS POSCRISIS

Si bien Chile ha confirmado un gran número de contagios (el segundo mayor de Sudamérica en términos absolutos), reporta hasta ahora una de las tasas de letalidad más bajas de la región, esto por la prudencia de la autoridad en aumentar la cantidad de exámenes que permitan controlar el tiempo de los focos de propagación y detectar nuevos casos de contagio.

La noticia positiva es que ya el 3/abril pudimos ver que la tasa de incremento de contagios (9,8%) fue menor que la tasa de recuperación (11,4%), generando el primer punto de equilibrio desde que estamos haciendo seguimiento a COVID-19. Esperamos que las medidas del Gobierno y la instrucción de permanencia en casa, que hasta ahora registran un aumento de 24% según Google, permitan mantener esta tendencia para comenzar a fijar nuestro norte en escenarios poscrisis.

¿Qué se necesitará para navegar en esta crisis ahora que nuestros supuestos tradicionales se vuelven irrelevantes? En palabras simples, debemos preguntarnos qué hicieron nuestros abuelos durante crisis pasadas.

La respuesta es actuar sobre un plan con un horizonte de 4 etapas que recomendamos aplicar desde hoy hasta la siguiente fase de normalidad que surgirá después que se haya ganado contra COVID-19:

- Resolver: Establecer los desafíos inmediatos que coronavirus representa para la organización, proteger a su fuerza laboral, mantener cerca de sus clientes, revisar disponibilidad del inventario tecnológico y verificar la continuidad de sus socios en la cadena de negocio.

- Resistir: Ajustar flujos de caja inmediatos a los desafíos durante el desarrollo del virus, para evitar los choques económicos, paliado por un efecto reforzante.

- Retornar: Crear desde ya un plan detallado para regresar con los procesos de negocio a la escala que su operación esté o a la que eventualmente podría estar.

- Reinventarse: Diseñar escenarios de futuro re imaginando un estado normal, para encontrar nuevas fuentes de ventaja o replanteando el modelo de negocio con velocidad.

Esperamos la materialización de escenarios de recuperación con formas de “V” o “U”, evitando daños estructurales. Aunque nuestra recomendación es a “mantenerse cerca de sus clientes o audiencia”, comunicando en contexto del negocio y de la situación que viven los ciudadanos acreditado en este reporte.

Es posible que se puedan concebir otros escenarios más complejos, causados por la propagación durante un año completo del virus, a ritmos menos acelerados, o hasta que una vacuna esté disponible. En este caso deberíamos esperar u observar una respuesta política fuerte para evitar quiebras, desempleo y una recesión sin precedentes.

RIESGOS DE LAS PERSONAS

Para esta edición el 66,8% del panel encuestado declara que han aumentado sus gastos producto de COVID-19, versus 54,7% del reporte anterior. Con respecto a los ingresos, 56,3% indica que “han disminuido”.

Sobre el futuro que el panel encuestado refleja, es más bien preocupante, ya que 81,3% indica que “empeorará” y “empeorará mucho” su situación de gastos e ingresos, un aumento del 30,7% respecto a lo reflejado el 23/marzo con 50,6%. Con estos datos, enfatizamos nuestra invitación a que las organizaciones empaticen con la incertidumbre de las personas y desarrollen oportunidades para construir espacios de confianza en los escenarios de futuro.

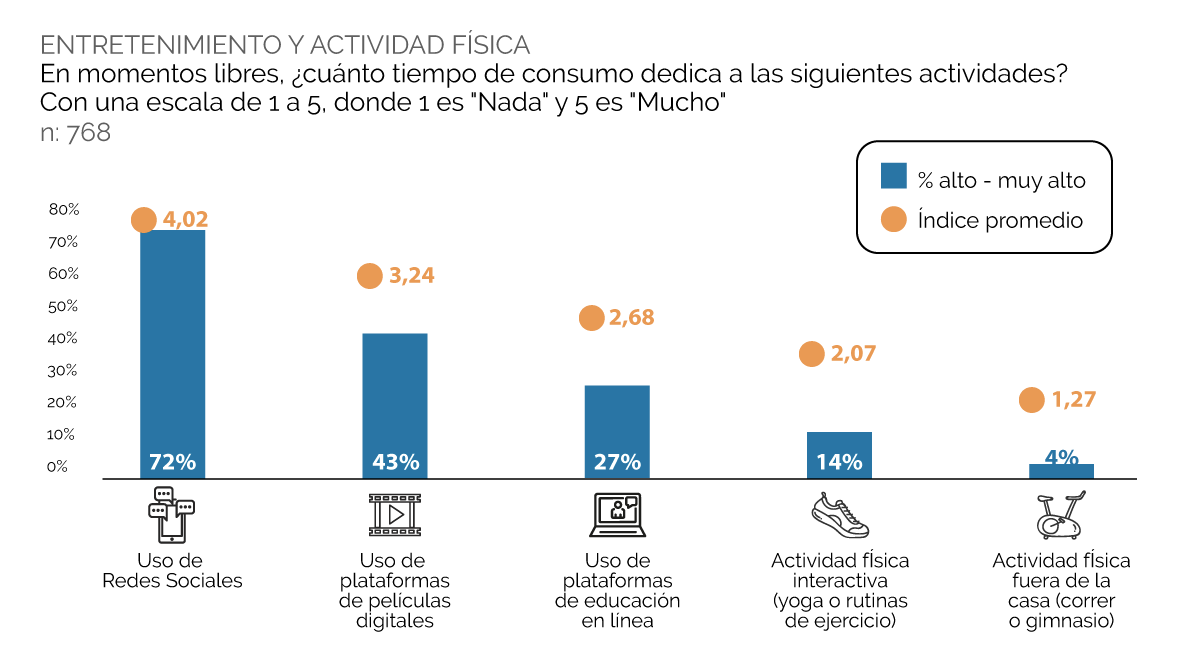

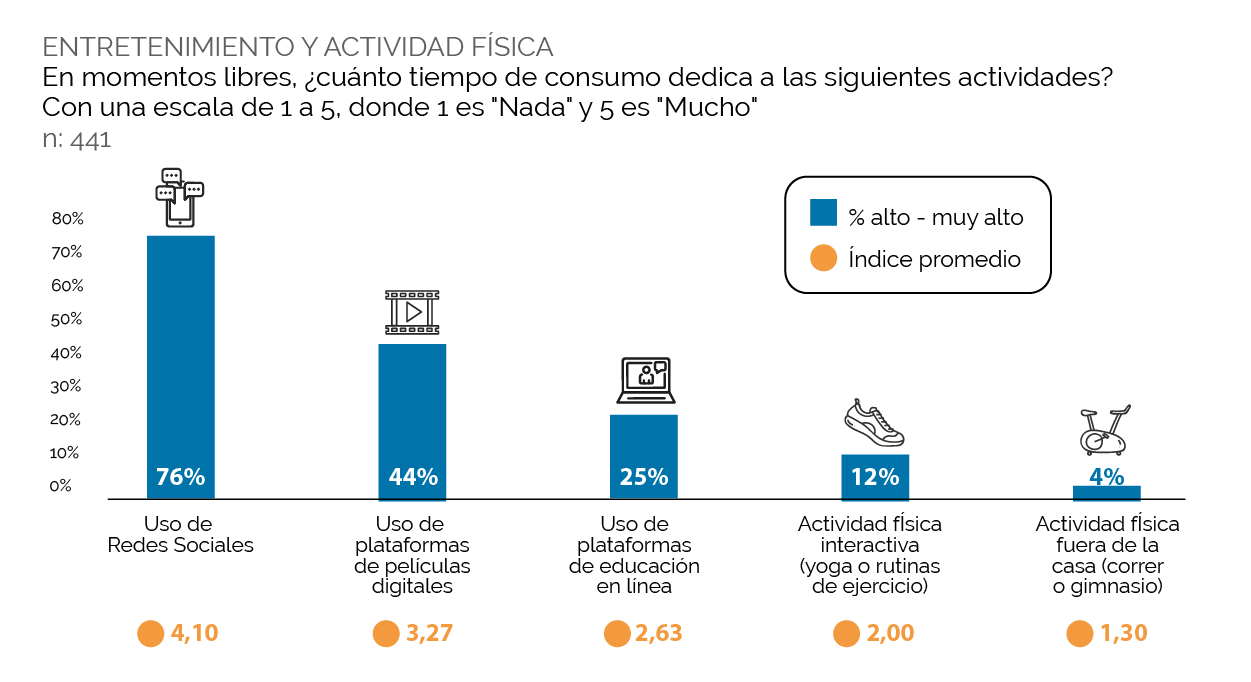

De acuerdo con nuestro reporte se mantiene la priorización de entretenimiento en el “uso redes sociales” y “plataformas de películas digitales” con índices de 4,02 y 3,24 respectivamente, aunque con leve disminución con respecto al reporte del 23/marzo, desviando más interés a “plataformas de educación en línea” y “actividad física interactiva”. En el segmento “36 a 45 años” vemos una prioridad en el uso de “plataformas de educación en línea”, con un índice de 2,94 vs 2,68 de toda la audiencia.

En complemento, consideramos relevante los esfuerzos realizados por la Subsecretaría de Telecomunicaciones de Chile y el mundo privado (Telcos) por asegurar el funcionamiento técnico de los servicios y mejorar la experiencia del cliente a través del ofrecimiento de beneficios comerciales y upgrades en el servicio otorgado. Este contexto debiese tender a incrementar el uso y alcance de las tecnologías digitales.

Con estos antecedentes podemos interpretar que los ciudadanos comienzan a extender sus actividades de entretenimiento y, de un modo u otro, de establecer otras rutinas. Es importante que las categorías de consumo puedan fomentar a través de sus contenidos actividad de vida sana y actividad física en casa, donde puede existir un espacio de creación de valor.

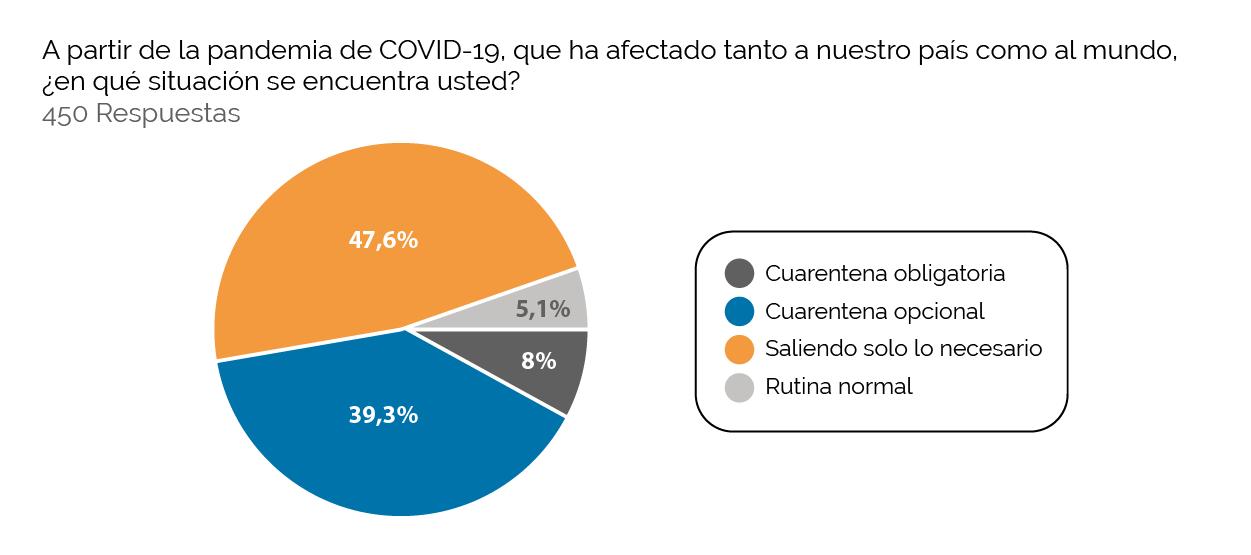

Con respecto a la recomendación de las autoridades de “estar en casa”, sumado a la decisión del 26/marzo de hacer obligatoria la cuarentena en diferentes sectores geográficos del país con tal de detener la propagación del virus, el 41,3% de los ciudadanos encuestados se encuentra “saliendo solo lo necesario” -47,6% al 23/mar-, 38,2% en “cuarentena opcional” -39,3% al 23/mar- y 16,8% en “cuarentena obligatoria” -8% al 23/mar-. Sólo el 3,7% del panel se encuentra realizando una “rutina normal”.

Así mismo, la recurrencia de los ciudadanos en lugares públicos de esparcimiento como centros comerciales, parques temáticos, museos, bibliotecas y cines alcanza una cifra negativa del 73% en comparación a enero y febrero, según Google. En ese respecto, los ciudadanos se han visto en la obligación de buscar alternativas en qué y cómo gastar su tiempo. El que para la última semana ha estado destinado principalmente a “limpieza”, “cocina” y “trabajo”, con índices de 3,96, 3,69 y 3,32 respectivamente. El segmento etario “36-45 años” tiene un marcado uso del tiempo en el “trabajo” con índice de 3,53.

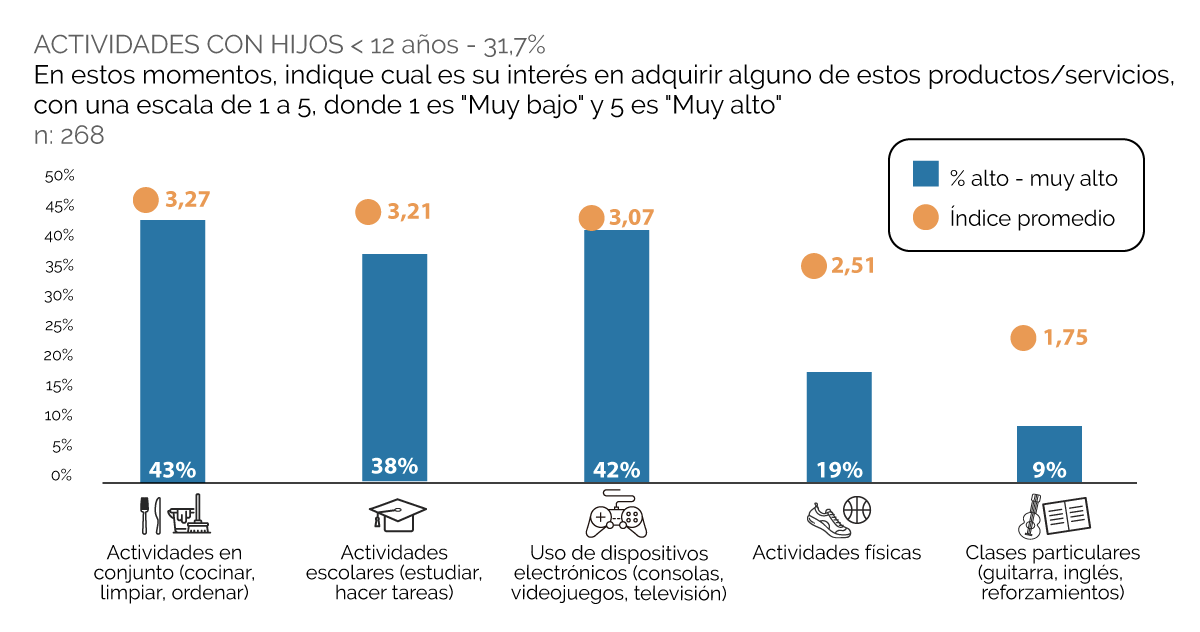

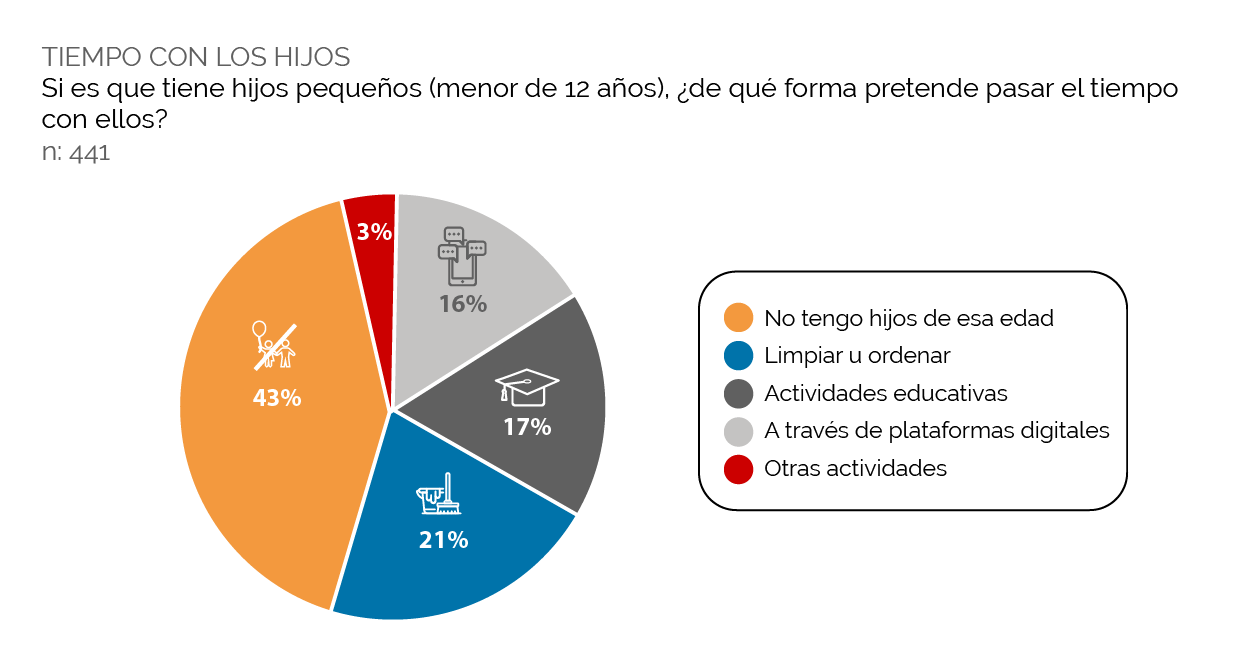

Hemos estado haciendo seguimiento a comprender cómo se caracteriza el tiempo con los hijos menores de 12 años considerando el alto nivel de personas en casa según los datos de la sección anterior. El panel de opinión indica que un 31,7% tiene hijos en rango indicado.

¿Qué hacen los padres con sus hijos? Se encuentran enfocados principalmente en actividades de limpieza, cocinar y ordenar (3,27), seguido por actividades escolares (3,21) y el uso con los hijos de dispositivos electrónicos (3,07). Quedan relegadas con un índice bajo 3, las actividades físicas y las clases particulares.

Mantendremos seguimiento y aprendiendo de las opiniones de los padres con respecto al tiempo con los hijos, para traducirlos en insights que permitan desarrollar oportunidades de conexión de las organizaciones con sus audiencias, preferentemente categorías infantiles.

Para ver el conjunto completo de nuestras últimas perspectivas en base a este sondeo y datos exógenos que estamos colectando, consulte regularmente en esta sección de nuestro sitio, que actualizaremos periódicamente. Agradecemos sus comentarios y preguntas en customertrue@customertrigger.com.

A las 18:45 del Domingo 22 de marzo ya registramos más de 329.800 casos confirmados en el mundo de COVID-19, con 14.300 muertes y tan sólo 97.800 casos recuperados. En Chile el Ministerio de Salud confirmó 632 casos con 1 fallecimiento y 8 personas recuperadas.

Las cuarentenas que comenzaremos a vivir en Chile, las restricciones de viaje y las medidas de distanciamiento social provocarán una fuerte caída en el gasto de los consumidores y las empresas, que perdurará hasta el final del segundo trimestre, produciendo eventualmente una recesión.

Aunque durante esta fecha enunciada, el brote se encuentre bajo control, en la mayoría de las partes del mundo la dinámica auto-reforzante de una recesión entra en acción y prolongaría la depresión hasta el final del tercer trimestre.

Escenario probable: Los consumidores se quedan en casa, las empresas pierden ingresos, despiden trabajadores y, por consecuencia, los niveles de desempleo aumentan bruscamente. Los contratos de inversión empresarial y las quiebras corporativas se disparan, ejerciendo una presión significativa sobre el sistema bancario y financiero. Las respuestas fiscales pueden resultar insuficientes para superar el daño económico en el segundo y tercer trimestre.

El escenario descrito puede ser catastrófico, pero en la incertidumbre queremos entregar datos y acciones que permitan la configuración de una estrategia empresarial, para que usted y su equipo puedan mitigar estos riesgos.

Logramos obtener la opinión, al cierre de este informe, de 450 ciudadanos chilenos para entender sus prioridades, vida en familia y riesgos inmediatos que permitan a las organizaciones establecer insight para la construcción de planes centrados en las personas.

A la hora de este reporte casi la mitad de la población encuestada (47,6%) se encuentra “saliendo sólo si es necesario”, mientras que cerca del 40% está realizando una “cuarentena opcional”, eventualmente como medida preventiva de contraer la enfermedad, evitando exponerse o establecer contacto con personas afectadas o que han estado en zonas de riesgo.

En relación con el primer hallazgo, resulta preocupante que un alto porcentaje de la ciudadanía presente una exposición a pesar de la creciente tasa de contagio por COVID-19, sin apegarse a las medidas impuestas por las autoridades en ejercicio. Aunque, debido a las exigencias de mantenerse en casa el consumo de bienes obviamente se verá mermado, afectando nuestro desarrollo y estabilización económica.

La comunidad encuestada está priorizando en el cuidado de la salud y en el tiempo en familia, con índices de 3,96 y 3,82, donde 1 es “nada de tiempo” y 5 es “mucho tiempo”. El futuro en términos de “planificación post crisis” en estos momentos no es parte de las prioridades, ni tampoco los tiempos para “educación”, con índices de 2,82 y 2,91, respectivamente.

ENTRETENIMIENTO Y ACTIVIDAD FÍSICA

Cuando casi la mitad de los ciudadanos se encuentran “saliendo sólo lo necesario” (47,6%), las personas están destinando un importante tiempo al uso de redes sociales y uso de plataformas de películas digitales, con un índice de 4,10 y 3,27, donde 1 es “nada” y 5 es “mucho”.

En contraste, vemos que la actividad física fuera de casa ha sido mermada por las condiciones y normas que se establecen, con un índice de 1,30. Grandes desafíos para las organizaciones en proveer contenido en plataforma de educación y formación, así como también disponer materiales e instrumentos, enfocados en actividades interactivas para deporte (entrenamiento) o salud mental (yoga), de modo que las personas puedan continuar rutinas “fitness”, con sus propios instrumentos e instrucciones guiadas, pero en casa.

Esta semana el uso del tiempo es dedicado principalmente en actividades de limpieza y cocina, donde el 71% y 57%, respectivamente, asignan opinión en las escalas “alto – muy alto”. En contraste vemos Educación y Entretenimiento con 27% y 36%.

Una variable importante estos días, es el tiempo que los ciudadanos dedican al tiempo con los hijos. Quisimos indagar en qué parte presenta una prioridad con hijos menores de 12 años y en qué aspectos esforzará su tiempo en ellos. Los datos permiten inferir que el 43% no tiene hijos menos de 12 años, mientras que los que sí, se ocupan principalmente de “limpiar y ordenar” (21%), seguido por la realización de “actividades educativas” (17%) y compartir con los niños “a través de plataformas digitales” (16%).

Las organizaciones tienen grandes oportunidades en conectar con las familias para construir espacios de recomendación en sistemas de educación gratuita-pagada, como en formas de ordenar lúdicamente las cosas en casa, junto con recomendaciones simples en estos ámbitos.

Así mismo, si consideramos el espectro de uso de plataformas digitales y actividades educativas en un área altamente prioritaria como la alimentación (44%), se abre un espacio para generar contenido y herramientas de introducción de los niños en la cocina, una actividad altamente frecuentada durante esta semana (57%).

Al momento de consultar sobre la disminución de los ingresos por efectos de COVID-19, podemos observar que el 46,7% de los encuestados indican que no han disminuido los ingresos hasta ahora, pero casi ¼ de la audiencia indica que sus ingresos han disminuido en “46% o más”, donde más de la mitad son empresarios e independientes, acreditando el impacto inmediato de la crisis que iniciarán las Pymes.

En contraste, podemos observar que más de la mitad de la audiencia encuestada (54,7%) registra un aumento en sus gastos entre “16% y 46% y más”. Al contrastar con el dato anterior, las personas necesitarán el apoyo de marcas que puedan facilitar ahorros en productos de primera necesidad, flexibilidad de pago y mecanismos para alcanzar productos y servicios de prioridad.

Hacia el futuro los ciudadanos manifiestan, según los datos del sondeo, un pensamiento mas bien pesimista, ya que el 50,6% indica que “empeorará” y “empeorará mucho” la variación de sus gastos e ingresos, lo que acredita la incertidumbre de las personas y las oportunidades que tienen las organizaciones para construir espacios de confianza en los escenarios de futuro.

La opinión vertida por los ciudadanos permite visualizar una marcada prioridad en categorías de consumo como “comida-limpieza”, seguido por tecnología y financiamiento, con índices de 3,94, 1,61 y 1,53 respectivamente, donde 1 es “nada de interés” y 5 es “muy interesado”. La brecha que se puede observar en las categorías “vestuario”, “decohogar” y “automóvil” dejan en evidencia la necesidad que las organizaciones de estos sectores no dejen de mantenerse cerca de sus clientes, con recomendaciones en contexto al momento y al sector industrial donde operan.

AUDIENCIA

Agradecemos la participación voluntaria de más de 450 personas en este primer sondeo, de los que esperamos nuevas respuestas en las siguientes semanas para seguir obteniendo datos sobre la evolución de COVID-19 en las personas.

En esta edición del reporte, el 65,6% de las respuestas provienen del género femenino, donde 61,4% declaran tener entre 26 y 45 años. Con respecto a la ocupación actual, 48,1% son “empleados”, 23,3% son “independientes” y 13,5% están desempleados.

El 79,6% de los encuestados reside en la Región Metropolitana, seguido por el 4,7% en Valparaíso. Trabajaremos en la siguiente edición para aumentar la participación en el sondeo de otras regiones del país.